資産公開|2022年6月40代4人家族投資・家計簿管理術【貯蓄率43%】

子育て世代で家計のやりくりと将来に向けたライフプランを考えるのは大変。いくらお金を稼いでも子供にかかるお金が心配です。FPに相談も有料や無料でも保険を進められたりするので気乗りしないし、参考になるサイトは無いかしら。

質問者さんの様なお悩みを持っている方に向けて、2人の子供がこれから教育資金がかかってくる時期の我が家の家計簿公開・資産運用・ライフプランをお伝えする事で少しでもお役に立てればと思い発信しています。

この記事でわかること

■40代4人家族のリアルな家計簿

■40代4人家族の失敗・成功事例

■家計改善・資産形成の参考に

■投資歴2年目の資産運用状況

■節約術やお得情報、投資情報

■長期分散積立投資の過程

■投資信託ひふみシリーズ運用実績

2022年6月の読者に役立ちそうなトピックは以下の3点です。この3点を見ていただくだけでもあなたが資産形成する際のヒントになる内容ですので是非読んでみてください。

※リンクで各項目の見出しに移動することができます。

3年間家族協力して資産形成に取り組んできた過程で役立ったアイテム・サービス・アプリ・本を紹介しています。

ごつこさん一家のプロフィール

初めての方もいらっしゃると思いますので改めて自己紹介します。必要ないよ、という方は次の見出しに進んでください。

- ごつこさん 40代会社員

- めかぶさん 40代正社員

- マリンちゃん 12歳中学生

- フィン君 9歳小学4年生

初めまして!ごつこさんです。キャンプとビールをこよなく愛する40代の会社員だよ。日々家族を守るために資産形成に取り組んでます。現在、投資信託「ひふみ」シリーズの理念にほれ込み、投資信託「ひふみ」シリーズの記事も書いてます。

こんにちは、めかぶさんです。資産運用についてはめっぽう弱い私ですが、ごつこさんが暴走しないようにしっかりと見張ってますよ。キャンプで料理作るのが何よりも大好きです。あっそうそう、先月正職員になったので少しは家計の助けになるかな。

こんにちは、マリンちゃんです。ごつこさんブログのお絵描き担当です。アイコンは全て私が書いてお小遣い稼ぎしています。もっと上手に書けるかな。

こんにちは、フィンくんだよ。僕の得意技は甘えん坊だよ。好きなものはマイクラとたかぎなおこの本だよ。毎日たかぎなおこの本を見ながら眠りにつくのが日課なんだ!よろしくね。

2022年6月現在の資産運用結果まとめ

2022年6月現在の資産運用実績は以下の通りです。

- 総資産1456万円前月比100.1%で前月比0.1%増

- 2022年6月時点の貯蓄率24%

- 2022年6月現在の貯蓄額91万円

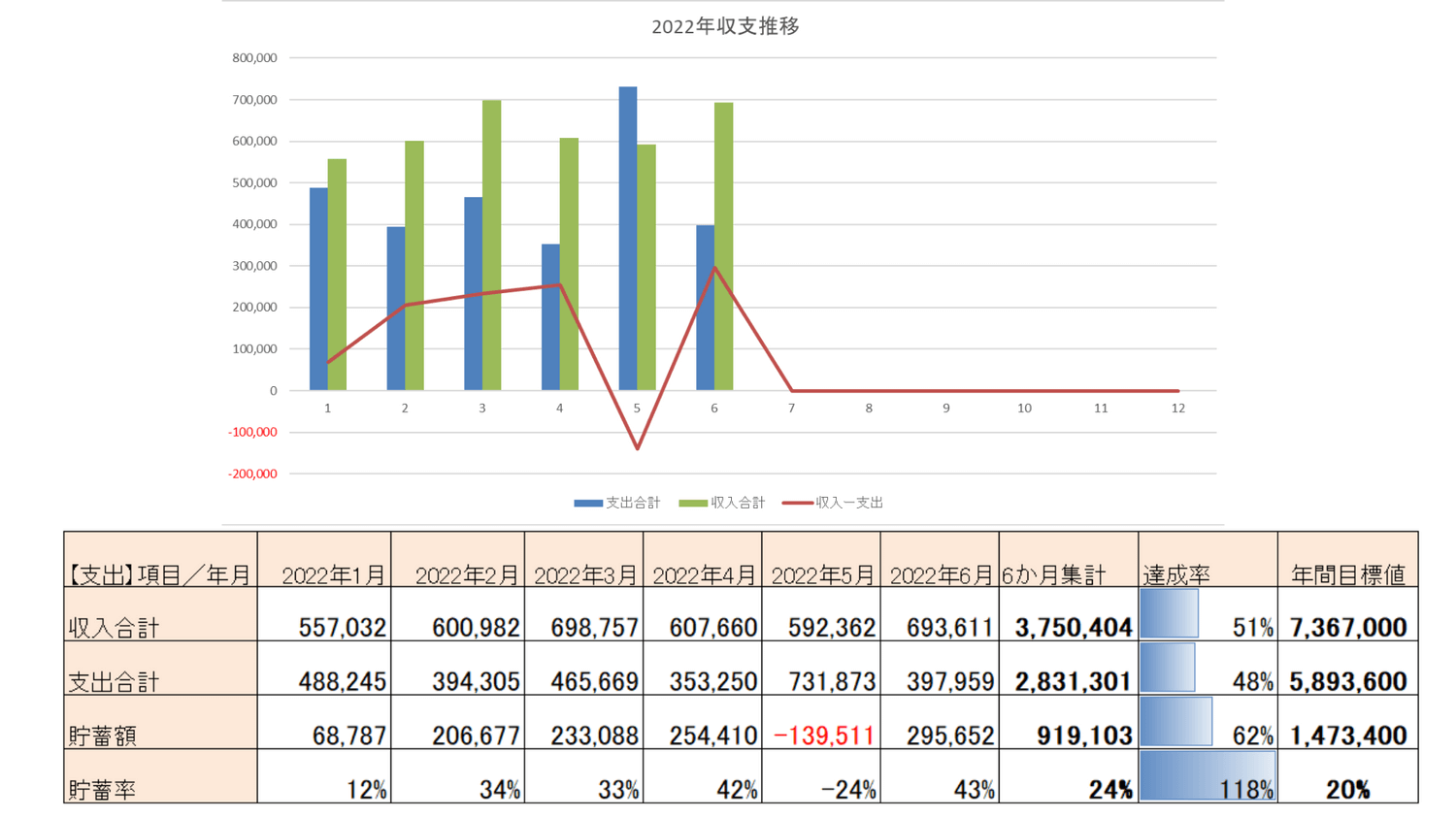

2022年1月から6月までの6か月間の「収入」「支出」「貯蓄率」の集計は以下のとおりになりました。貯蓄目標達成率が半年経過時点で64%です。ボーナス前の状況を考えると順調な半年間でした。

年間目標値は前年度の収支から今年想定される大きな支出の増減、収入の増減を大雑把に予想し決定しました。2022年度は諸事情があり、旅行や家族に対してお金を使おうと決めていた為貯蓄率を少なく見積もっています。

2022年の6月は貯蓄率が43%と高い比率をたたき出すことができました。主な要因は子供手当、配当金だよ。

6月は株式市場が不安定で市場が下落しました。その分ジュニアNISAでかなり追加投資したため、総資産は増えませんでした。

昨年2021年度の資産運用結果は以下のとおりです。

- 総資産1459万円

- 2021年貯蓄率33%

- 年間貯蓄額280万円

1年でこれだけの貯蓄が出来た要因は、コロナ禍で外出・イベント等が無かった事、給付金の影響もありますが、しっかりとした家計管理をする事で家族全員が抑える所は抑える、使うところは使うといった意識を持った生活が出来たからだと思っています。どうしたらそんなに増やすことが出来たの?と気になる方は以下の記事で詳しく書いていますので参考にしてみて下さい。

- 買い物は可能な限り全てカード・キャッシュレス決済「ポイント獲得」

【PayPayボーナス運用のコツ】地方自治体キャンペーンで運用効率UP! - 食材・消耗品はツルハドラッグで購入(楽天ポイント・ツルハポイント)

ツルハドラッグ|楽天ペイ支払いでポイント4重取り!お得な活用法紹介! - 昼は基本弁当・コーヒーは持参で職場へ

- 毎日の晩酌をビール➡ハイボール➡やめた

- コンビニ通いをやめた

✔家計改善まとめ記事はこちらを参照してください。

2021年家計改善総まとめ|貯蓄率33%貯蓄額280万円【4人家族の成功事例】

2022年6月の収支公開

毎月の振り返りはとっても大事

我が家はこの記事を元に毎月家族会議を開いてます。子供の金融教育にも役に立つと信じて半年間続けてます。

我が家の家計簿作成決まり事

■2022年の年間目標貯蓄率を20%に設定。前年度は33%

■家計簿アプリMoneytreeとエクセルを駆使して作成

■1年間運用してみて最適な項目設定や予算、貯蓄率を決める

■月々の収支で統一税金等も一括払い

■【食費】外食費含む【教育】習い事 文具書籍含む

■2021年6月より楽天ポイントを収入として換算

■2020年9月以降、固定費削減に着手済み

我が家が使用している家計簿アプリの紹介記事はこちらです。2021年10月1日より、楽天銀行口座の連携も可能になり更に使いやすくなりました(ただし有料)

2022年6月の収支報告

2022年6月の収入と支出の明細は以下のとおりです。

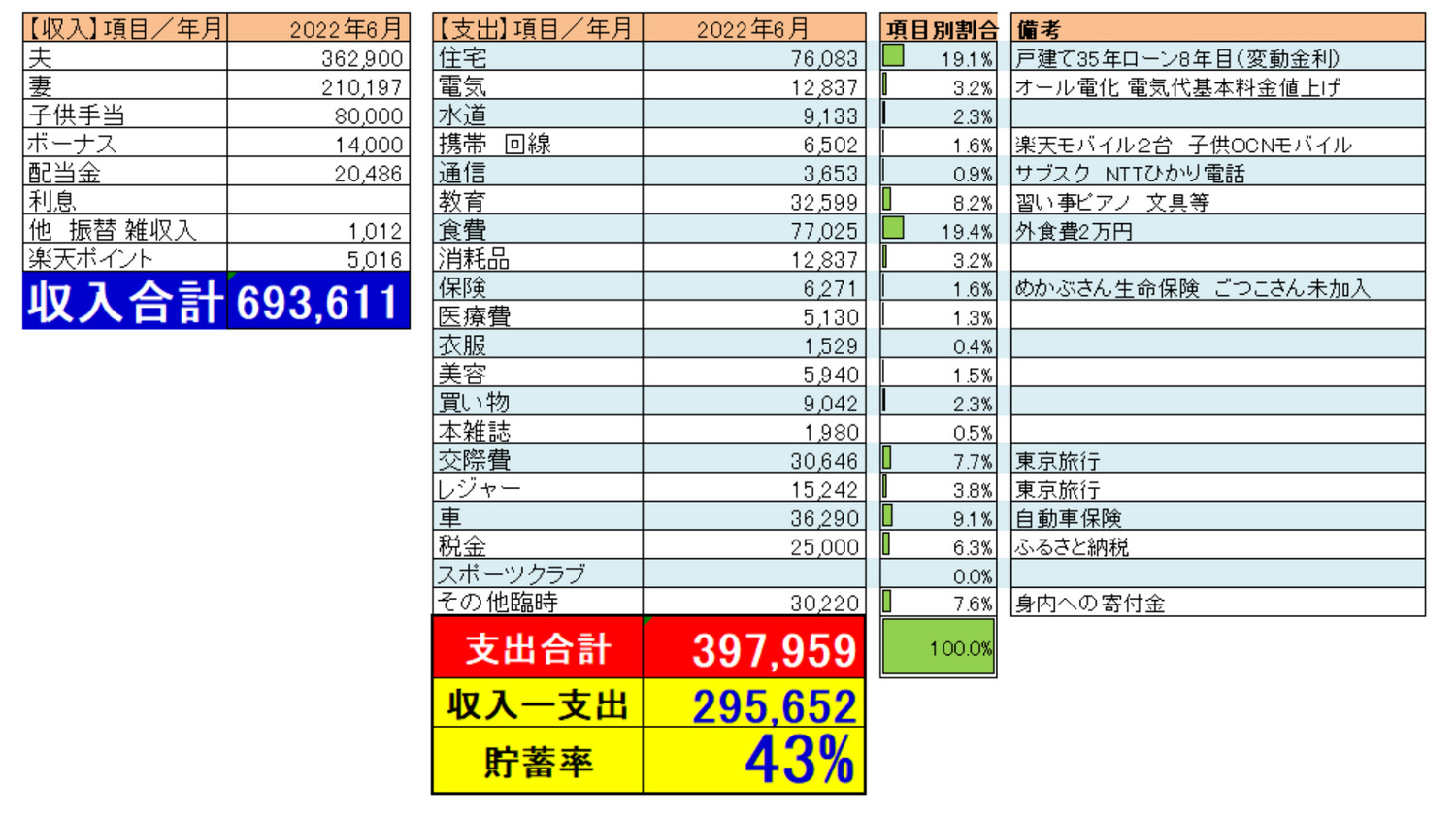

6月の結果は以下のとおりです。

- 収入:693,611円

- 支出:397,959円

- 収入ー支出:295,652円

- 貯蓄率:43%

6月は、東京旅行、お土産購入、自動車保険の支払いなどがあり支出もそこそこありましたが、子供手当、配当金収入が穴埋めしてくれました。それでは今月収支のトピックスを見て行きましょう。

今月のトピックス

収入部門

■メルカリ出品

■子供手当

■配当金

支出部門

■ 東京一人旅

■ お土産

■ ふるさと納税

【収入】メルカリ出品

| タイトル | 21年6月 | 21年7月 | 21年8月 | 21年9月 | 21年10月 | 21年 11月 | 21年12月 | 22年1月 | 22年2月 | 22年3月 | 22年4月 | 22年5月 | 22年6月 | 合計 |

| 出品数 | 25 | 4 | 5 | 9 | 15 | 20 | 8 | 7 | 4 | 3 | 4 | 3 | 1 | 108 |

| 販売数 | 13 | 3 | 3 | 12 | 12 | 16 | 6 | 4 | 3 | 3 | 4 | 4 | 2 | 69 |

| 収益 | 9,248 | 2,468 | 2,252 | 7,145 | 7,416 | 7,931 | 3,623 | 1,723 | 1,131 | 1,451 | 1,275 | 2,116 | 1,012 | 48,791 |

今月のメルカリ収入は1,012円でした。出品数・販売数共に初めて以来最小ですがコツコツ継続したいと思います。

不要になった品物を欲しいという方に直接お届け出来、喜んでもらえるのは正に売り手良し、買い手良しですね。

最近は、メルカリ販売で得たお金で書籍の購入しています。欲しい本があった場合、本屋さんで購入する前にメルカリでチェックが習慣になってきました。

- リセールバリューも考慮した買い物が出来る

- 子供の金融教育になる

- 販売したお金で、欲しかった品物を安く購入出来る

- 梱包、撮影に、配送に時間がかかる

- 毎月安定収入ではない

- 売上金額を引き出す時手数料かかる

【収入】子供手当

6月は子供手当の支給月です。2月6月10月の年3回4か月分支給になります。基本的には以下の2通りで将来の教育費として貯めています。

- 支給口座は給与口座とは別で現金貯蓄

- 適宜ジュニアNISAの投資資金として使用

ごつこさん一家では子供が生まれた10年前には現金と保険で貯めていました。ジュニアNISA制度について知ってからは投資に手当金を回しています。

子供手当支給は中学生までですが、願わくば一番費用がかかる大学時まで延長して欲しいものですね。そうすれば子育て世代やこれから子供を産みたいと思っているご家庭は安心して消費にお金を回す事が出来るのではないかと日々思っております。正直、育資金が不安で中々思い切ってお金を使えないですよね。

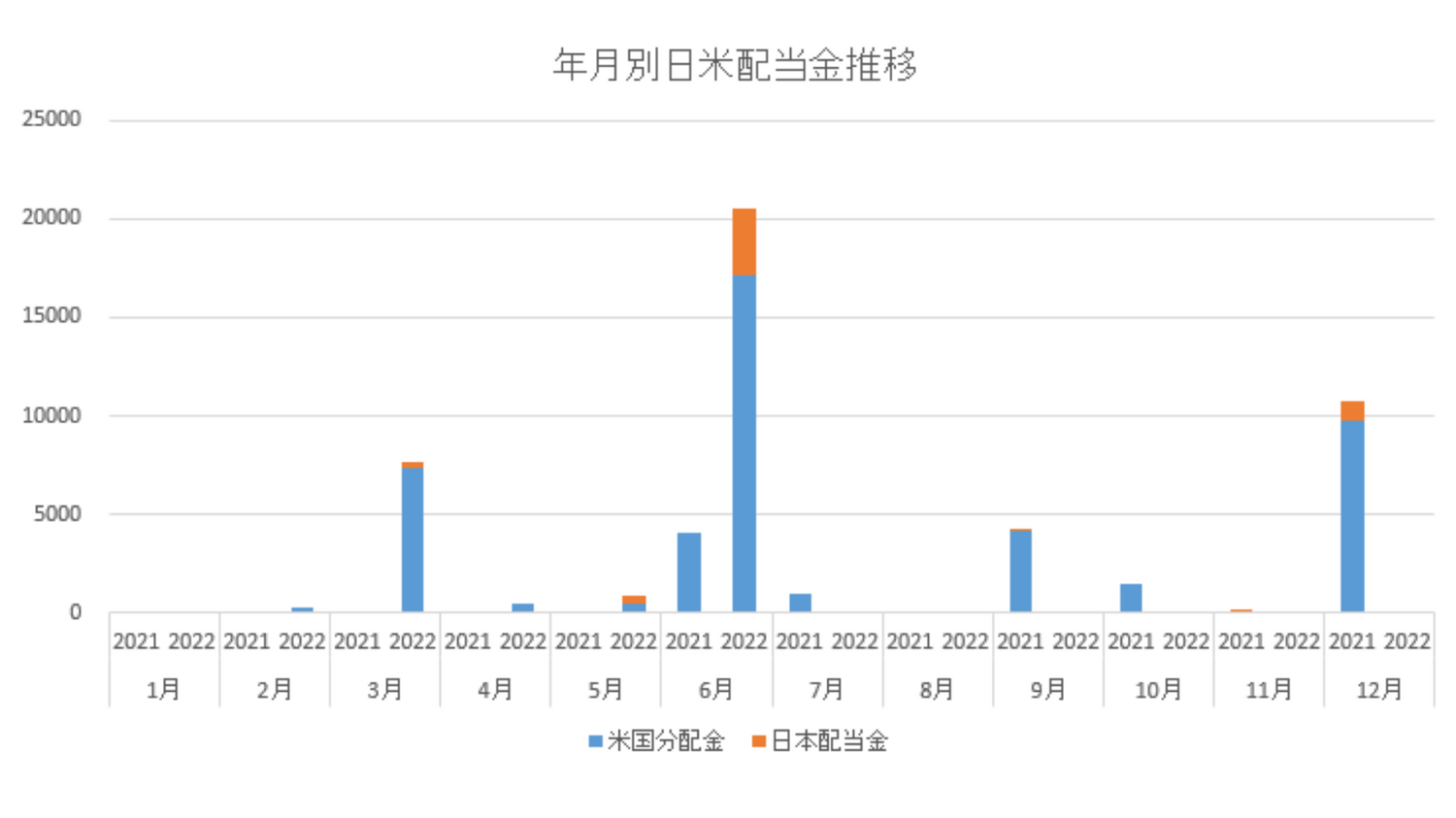

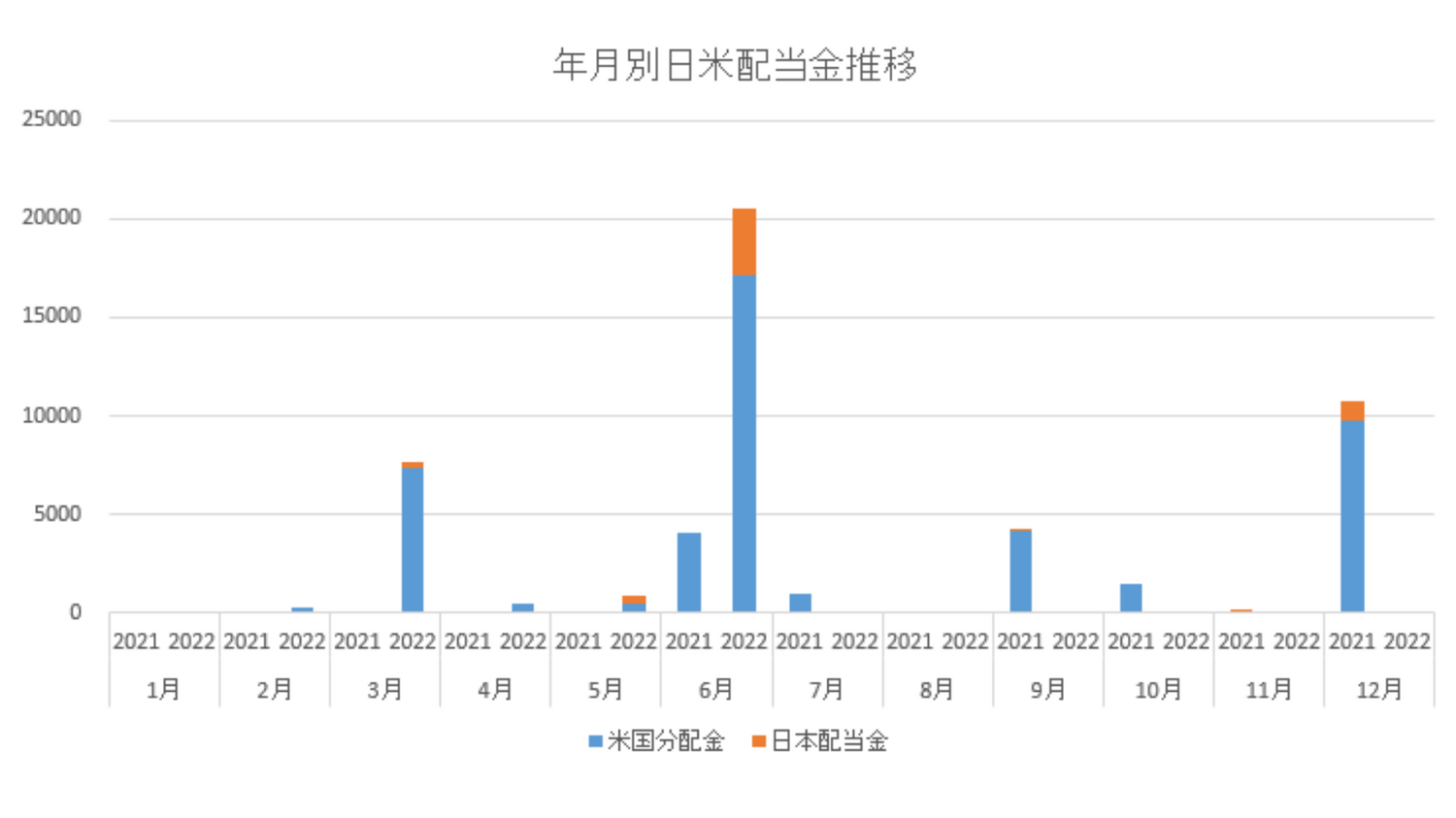

【収入】6月の配当金2万円超えました

6月は日本株で配当する企業が多い月な事と、米国ETFの配当月が重なり、過去最高の配当金を得る事が出来ました。合計2万円超えました。半分はジュニアNISAの非課税枠で運用している「VT」という全世界の株式市場に分散投資している株式でした。

配当金の推移は以下のとおりです。

当面配当金は再投資の予定ですが、給与収入以外にも収入源があるという安心感、使い道は自由というのが金銭面での心の安定に繋がりますね。今後も適宜買い増ししていく予定です。

- 給与以外の収入源確保

- 複数収入ある事で心の安定

- 配当金の使い道は自由

【支出】東京一人旅行 ひふみ投信運用会社へ取材訪問

本ブログのメインになりつつある、投資信託「ひふみ」シリーズの運営会社であるレオス・キャピタルワークスへ訪問してきました。訪問に至った動機や取材内容は以下の記事をご覧ください。

ごつこさんだけ東京旅行、いいなー!

今回は会社訪問だったから旅行と言っても半分はお仕事みたいなものなんだよ。お土産買ってきたからね。今度はみんなで行こうね。

【支出】お土産

ほかにも羽田空港で家族へのお土産購入や、訪問先企業へのお土産代含めて3万円くらいかかったよ。これは必要経費と考えて気持ちなので、ケチケチせずに購入しました。

【支出】ふるさと納税

毎月18日の楽天ご愛顧感謝DAYを狙い、ふるさと納税2品返礼品を注文しました。

2度目のリピート購入です。50袋入りでこの価格、種類も4種類ありコーヒー好きの我が家では重宝しています。朝の忙しい時間や急な来客時のちょっとした時間にお湯を沸かしてすぐ飲めるのがドリップコーヒーの魅力です。

そして定番のお米購入です。前回は尾花沢産の30㎏を購入しましたが今回は熊本県のお米を購入しました。5㎏のお米6袋分のお米が到着しました。食費の足しになりとても助かっています。

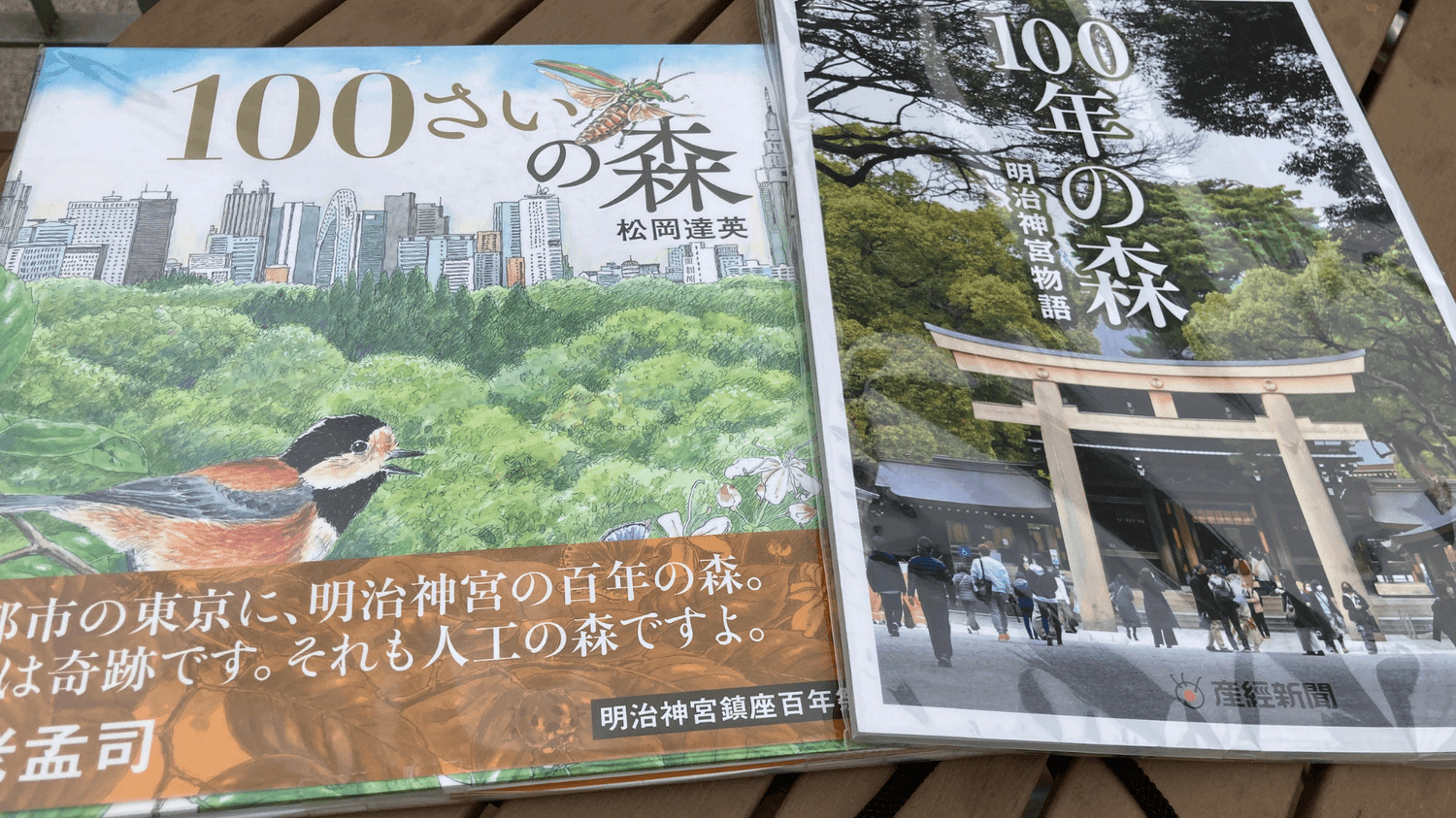

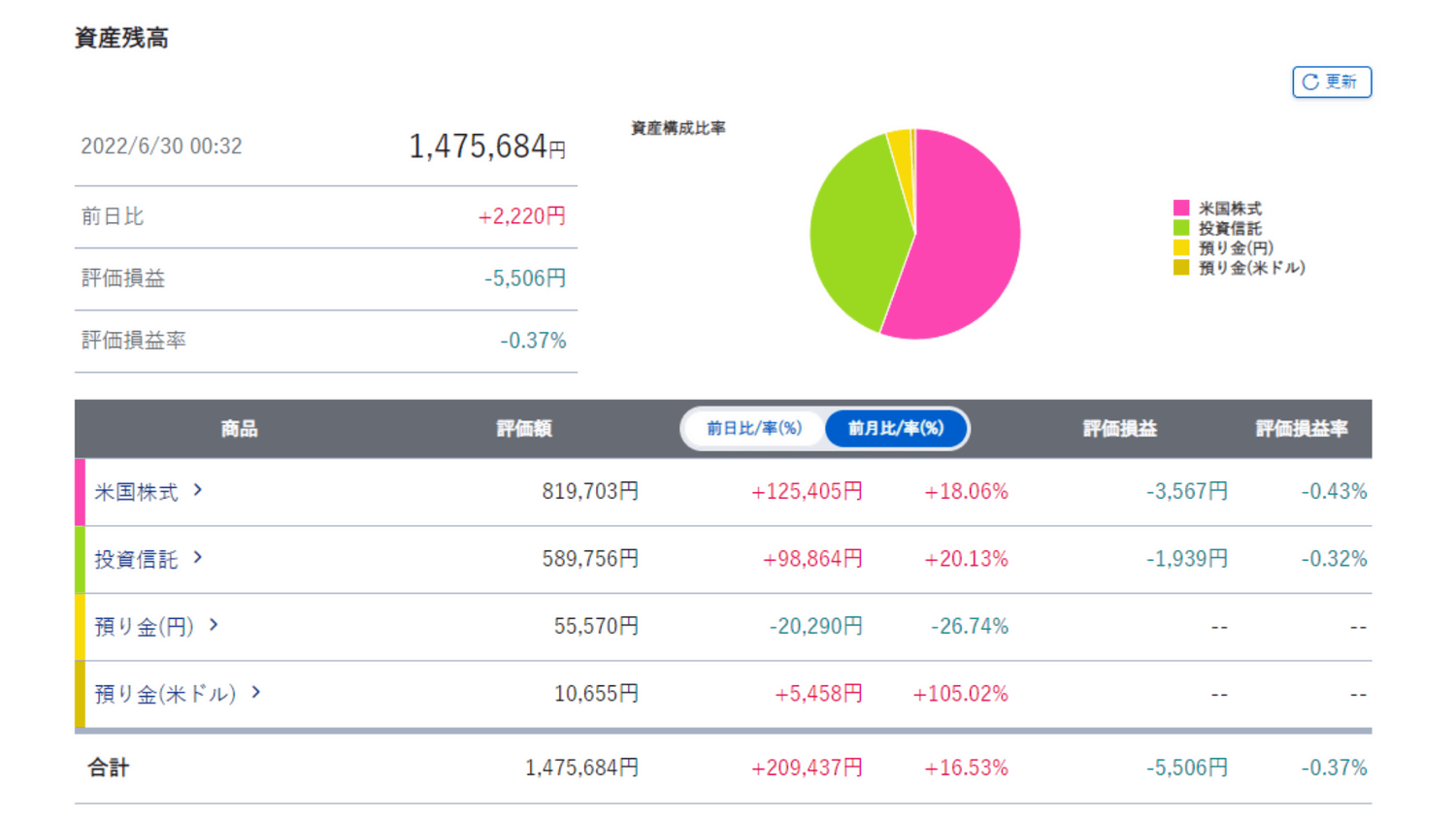

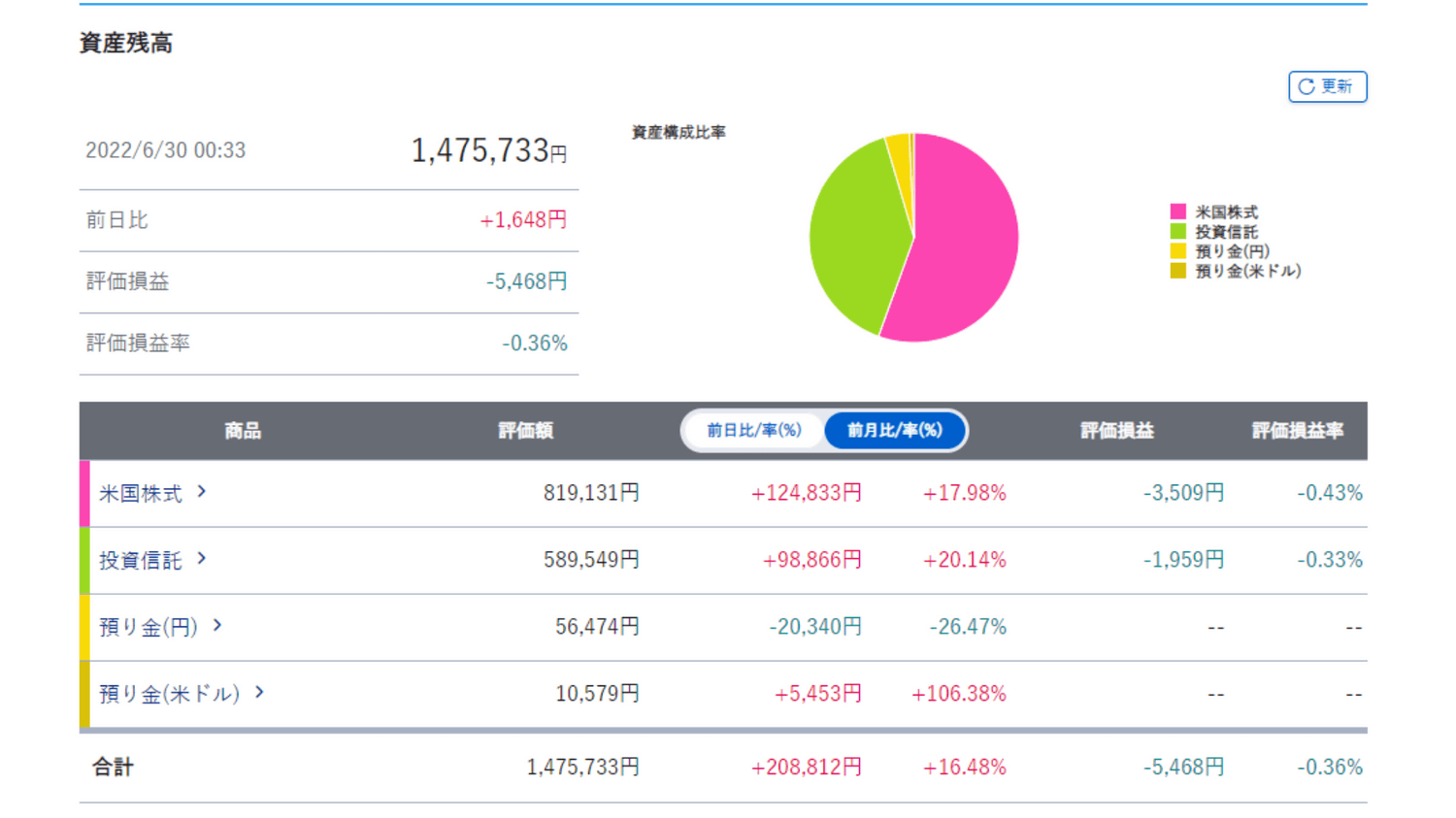

2022年6月の資産公開

総資産

6月は、ジュニアNISAを含め100万円ほど投資しました。総資産は1456万円前月比100.1%で前月比0.1%増の着地でした。

- 資産は微増、株価の振れ幅で資産も数万~数十万円程度動くように

- 現金、保険(払い済み)は厚めに保持(教育費、生活防衛費)

- 株価の値動きに慣れてきた所で投資額を徐々に上げた

資産運用を計画し本格的に始めたのは2020年9月でした。当時の資産比率は現金と保険が資産の全てでした。そこから1年7か月が経過し、総資産・投資比率は右肩上がりでした。子育て世代は、教育資金や、生活防衛費、医療費、突発的な出費など現金が必要な時期のため投資に全振りは出来ません。少しずつ着実に投資資金を増やしていきました。

以下の理由で現金保有を厚めにしています。投資商品の中には米国長期国債ETFや、アクティブファンドを組み合わせる事により値動きの違う資産を組み入れる事での分散効果と暴落時の安全パイも組み込んでおります。

- 生活防衛資金の確保

- 教育資金は現金と学資保険(払済み)で確保

- 長期投資を継続出来る体力を残す

- 暴落時のリスクヘッジ

- 暴落時の追加投資に備え

これからつみたてNISAやiDeCoなどの非課税制度を使って投資を始めてみたい方、子育て世代で資産形成に取り組みたい方、是非、ご自身のリスク許容度を図った上で小額から投資を始めてみて下さい。コツコツ実践すれば必ず結果はついてきます。

一緒に頑張りましょう!

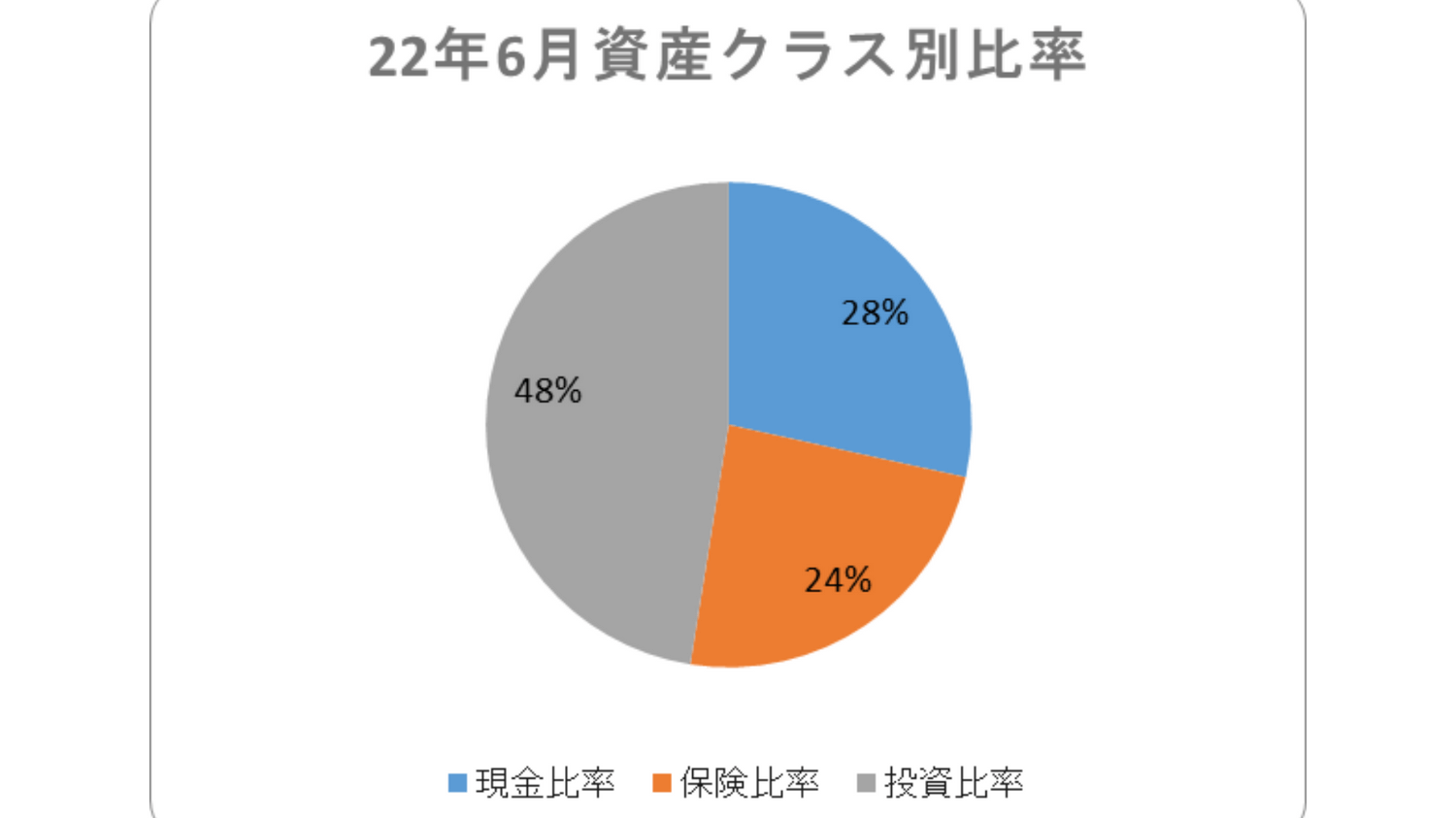

全体の資産比率

| 20年9月 | 21年3月 | 21年4月 | 21年5月 | 21年6月 | 21年7月 | 21年8月 | 21年9月 | 21年10月 | 21年11月 | 21年12月 | 22年1月 | 22年2月 | 22年3月 | 22年4月 | 22年4月 | 22年5月 | 22年6月 | |

| 投資 | 0% | 4% | 6% | 9% | 14% | 14% | 15% | 20% | 23% | 26% | 32% | 32% | 33% | 36% | 40% | 41% | 42% | 48% |

| 現金 | 36% | 53% | 63% | 61% | 56% | 58% | 57% | 52% | 50% | 47% | 43% | 43% | 42% | 40% | 36% | 35% | 34% | 28% |

| 保険 | 64% | 43% | 31% | 30% | 30% | 28% | 28% | 28% | 27% | 27% | 25% | 25% | 25% | 24% | 24% | 24% | 24% | 24% |

- 投資比率が前月より6%上昇

- 学資保険は毎月3,000円増のフェーズ。年利換算で約1.21%

投資継続と成功の秘訣はアセットアロケーション(資産配分)にあり!とも言われるくらいとても重要な要素です。毎月しっかりとリスク資産の比率を確認し、現金比率を極端に減らさずにいる事で、追加投資の余力を残し心の平穏を保てる配分の維持を目指します。しかし前項でも述べたように6月は100万円ほど投資したため、投資比率が48%と役5割程度までになってしまいました。リバランスをするために7月のボーナス資金は極力現金比率を戻すために活用しようと考えてます。

投資実績

我が家の投資方針は以下の通りです。

投資の世界では有名な戦略の、『コア・サテライト戦略』で資産運用を考えてます。

- コア(中核):守りの資産

- つみたてNISA、ジュニアNISA、iDeCo、米国ETFは守りの資産として全世界株式や、全米株式インデックスをメインにします。

- サテライト(衛星):攻めの資産

- 日本の個別株、仮想通貨を攻めの資産として、投資金額の20%以下で運用します。現状、攻めの資産は4%以下のため、今後勉強しつ攻めの資産を増やしていく予定です。

| 運用方針 | つみたてNISA(コア) | ジュニアNISA(コア) | iDeCo (コア) | 米国ETF(コア) | その他投資(サテライト) |

| 投資目的 | 老後資金 教育費用 | 教育費用 子供への相続 | 老後資金 節税対策 | キャッシュフローの改善 | 少額からの投資経験 |

| 投資対象 | 全世界・S&P500 VTI | VT SBI・Vシリーズ | SBI雪だるま | VYM SPYD HDV | 日本個別株、投資信託スポット購入 |

| 投資方法 | 毎月定期積立 | タイミング投資 定期積立 | 毎月定期積立 | タイミング投資 | タイミング投資 |

| 運用期間 | 20年 | 成人まで(10年以上) | 15年 | ホールド | ホールド |

| 積立金額 | 年間40万(月約3.3万)×2 | 年間20万×2 3年120万 | 年間18万円(月1.5万円) | 規程なし | 規定なし |

| 備考 | 52歳頃 債券多めの比率に変更 | SBI証券で口座開設 円貨決済しかできない | 年金保険解約金財源 2021年7月スタート 2022年5月企業型DC加入により一時休止 | 外貨決済 ViX指数20以上購入を目指す 機会損失を避け小額投資も実施VYM60% HDV20% SPYD20% 安定型ポートフォリオ目指す | SBIネオモバイル証券 SBI・Vシリーズ ひふみ投信 仮想通貨勉強として今後検討 資産全体の5-20%程度 |

米国高配当ETF

高配当ETFの購入は、値下がり時暴落時の購入がセオリーです。最近は円安の影響で円をドルに換金するのをためらってしまい購入する事が出来てませんでした。6月は久しぶりに米国高配当ETFの追加購入しました。

追加購入した銘柄は以下の通りです。

- SPYD(SPDRポートフォリオS&P500 高配当ETF 15口 約定単価40.05$

- VYM(バンガード米国高配当株式ETF 15口 約定単価100.45$

中々買い場が到来しませんでしたが、VYMが100$を久しぶりに切ったので、6月の権利付き配当日前に追加投資しました。

毎月の配当金推移は以下の通りです。

次回の配当月は9月です。3か月後のお楽しみですね。

つみたてNISA

- 目的は老後資金、教育資金、サイドFIREを目指す為の土台

- 2021年から夫婦二人分40万×2=80万積立設定済み

- 投資先は、米国と全世界約半々

つみたてNISAの詳細については以下の記事をご覧ください。

2022年6月までのつみたてNISA2口座分の結果は以下の通りです。

- 合計運用益+69,800円

- 合計評価損益率4.38%

- 前月比83%

5月に引き続き6月も下落相場でした。米国市場は今年度の最高値から20%以上下落し、弱気相場入り。つみたてNISAももれなく含み益を減らしました。運用年が長い方がまだ含み益をキープ出来ておりますが1年4か月と運用が短い方はそろそろ含み益がなくなりそうです。

積み立て投資は弱気相場でも一定の金額を買い続ける事で全体的な購入単価を下げることが出来ます。そのまま持ち続けることで株式市場の一時の上昇相場の波に乗る事で資産を増やす事が歴史的にも証明されており、負けにくい投資戦略です。

設定銘柄は積立初回から一度も変更してません。徐々に投資金額を上げて行きましたが、その後はほったらかし放置です。月に一度の運用集計時に見るくらいです。日々の生活が忙しく、投資に時間を費やせない方にはピッタリの投資スタイルです。

毎月チェックをしているメリットはロシアウクライナ戦争問題や円安加速やFRBによる米国利上げ問題の世界情勢とリンクしながら値動きを確認出来る為、運用益の振れ幅に納得感が出て、投資家としての経験値を積む事が出来ます。

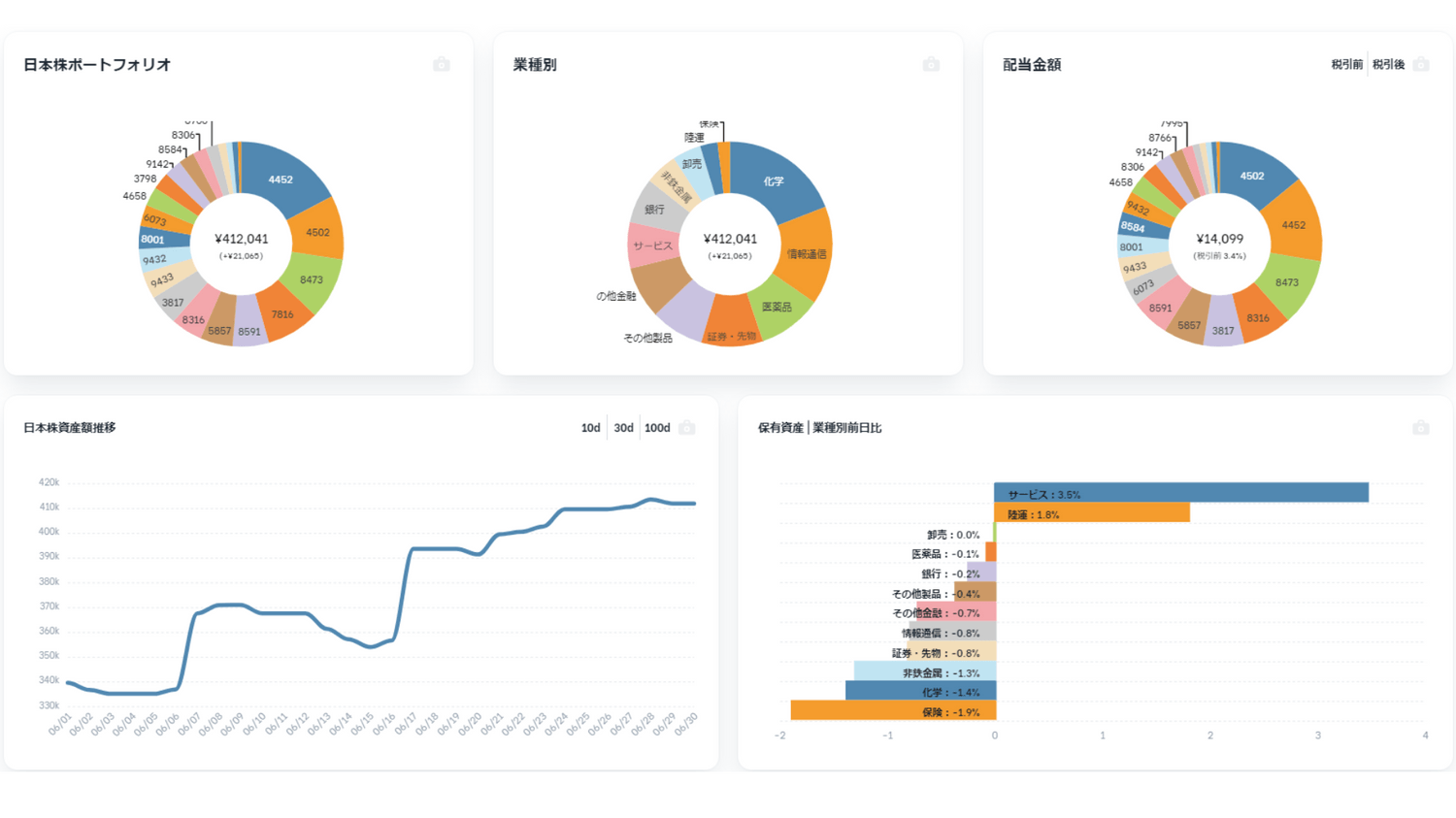

SBIネオモバイル証券|日本個別株

SBIネオモバイル証券の魅力は何といっても1株単位から購入出来る事です。

チャート分析も企業分析も未だ何もできませんが、身銭を切って学ぶ事が一番の近道と思い始めてみました。

しかし、最近SBI証券でも、単元未満株の買い付け手数料を実質無料にするという施策を打ち出しており、今後の株式移管材料にもしたいと考えてます。

- 目的は勉強の為の少額投資、キャッシュフローの改善

- 高配当株メイン(バリュー株)

- 魅力的で応援したい、継続した利益が出せる企業を見つける(グロース株)

こんな感じです。この円グラフは、43juniというWEBベースのアプリを使用させていただいてました。このアプリ一番の魅力はセクター(業種)別を簡単にグラフ化してくれる所です。このグラフを見るだけで分散投資されていることが一目で分かります。日本の配当金は、配当金控除(総合課税)という制度があり、年収695万以下であれば控除した方が有利との事なので、為替リスク軽減、円での配当目的で今後も適宜買い足ししたいと思います。

6月の株式市場は米株は不調でしたが、日本株特に高配当銘柄については米国市場の下落に引きずられて若干下落しました。以下の銘柄を適宜購入しました。

- CDS(2069) 1株

- SRA-HD(3817)1株

- 武田薬品工業(4502)1株

- スノーピーク(7816)1株

- 日本電信電話(8316) 2株

- ULSグループ(3798)3株

- 花王(4452) 2株

- アサンテ(6073)

- SBI-HD(8473)10株

現在購入銘柄数は22銘柄です。1銘柄も単元化(100株)してませんがコツコツ分散投資し買い増ししていく予定です。

只今絶賛個別株購入する為の勉強中です。ごつこさんも参考にしているお勧めの本がこちらです。

登録人数33万人越えの大人気投資家youtuber【投資家】ぽんちよさん著書の式投資のトリセツ本です。

初心者向けで、株式投資に特化した本です。体系的に投資について学ぶ事が出来、テクニカル分析、ファンダメンタル分析、投資の心得等、短期・長期取引や個別株投資でも活用できる内容になっております。初心者にもわかりやすく、表やグラフ、図を使って難しい用語も解説してくれてます。

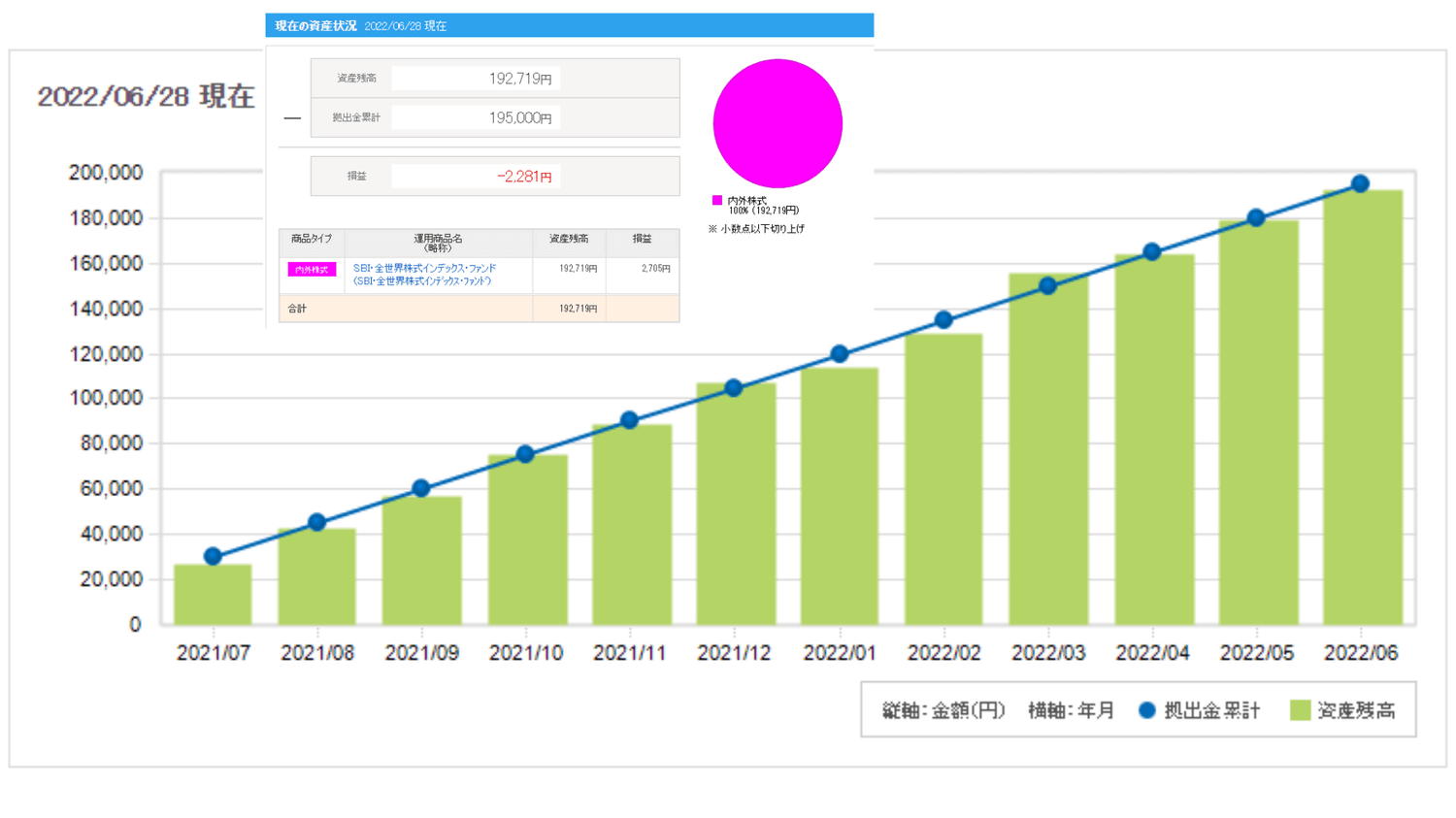

iDeCo

iDeCoの運用方針は以下になります。我が家のiDeCoはSBI証券で運用しております。

- 目的は老後資金と節税対策

- 証券会社は、SBI・全世界株式インデックス・ファンド(通称雪だるま)で運用したかったのでSBI証券

- 掛け金は、年金保険でかけていた金額と同等金額で運用

iDeCo2022年5月時点での運用結果は以下の通りです。

- 運用益-2,281円

- 評価損益率-1.69%

2022年5月の損益は-2,281円でした。先月の損益は-2,477円でしたので損益は減りました。全世界株がが下落傾向だったため以上の様な結果となりました。

iDeCoは所得や掛け金によって、各世帯の控除額が変わってきます。SBI証券のホームページには、『かんたん節税シミュレーション』がありますので、是非ご自身のご家庭でもしiDeCoをした場合、控除額がいくらになるか算出してみて下さい。

そんなお得な事ばかり言って、デメリットは無いの?と思われるかもしれませんがデメリットもちゃんとあります。

- 原則60歳まで引き出し不可

- 加入時の手数料として2,829円

- 口座管理手数料171円/月

iDeCoは老後資金対策ですので、60歳引き出し不可の制約が無いと長期的な運用は不可能であろうと政府が考えたのではないでしょうか。逆に資金ロックがあった方がどうする事も出来ないため、先取り貯蓄間隔で実施する事ができますね。

急な出費の場合に引き出し出来ないからという理由にならないためにも生活防衛資金は確保した上で無理のない金額から始める事が良いかと思います。年に一度掛け金の変更も可能ですし、一時的に「加入者資格喪失書」を提出して、一時的に掛金の支払いを止める事もできます。ただし、口座の管理手数料171円/は発生します。

iDeCoチェックポイント

■初月は、2か月分まとめて拠出になるので2か月分口座に入金忘れずに

■初月は運用管理費用が2,829円かかるのでマイナススタート

■iDeCoの目的は老後資金。毎月の上げ下げは気にせず運用。

SBI証券のiDeCoは運営管理費用が0円※1で、使用品ラインナップも豊富でお勧めです。資料請求は無料なので以下のリンクから資料請求できます。

※1:国民年金基金等に支払う費用は別途発生いたします。

めかぶさん(妻)が正社員になり企業型DCに加入した事でiDeCoの拠出が出来ない事に

2022年4月になり、パートナーのめかぶさんが正社員になり、勤め先で企業型DCに加入する必要があり、残念ながらiDeCoの継続が出来なくなりました。

2022年10月の制度改正までiDeCoは一旦資格喪失となります。2022年10月より再度要件緩和になる為再開する予定ですが、再設定が必要らしいです。

2022年10月からの企業型DC加入と併用できるiDeCoの条件は以下の2点です。

- 企業型DCの掛金が各月拠出である事

- 企業型DCのマッチング利用無し

企業型DCの掛け金は年払いと月払いが選べます。概ね月払いの企業が多いのですが年払いの企業もあります。お勤めの担当者に聞いてみると教えてくれますので確認してください。

マッチングとは企業が拠出した掛け金にプラスして利用者が追加拠出できる制度です。追加上限がある事と企業によって制度の有り無しに違いがありますのでお勤めの担当者に確認してみて下さい。

以上2点の条件がそろっていないと企業型DCとiDeCo併用出来ませんので注意してください。

ジュニアNISA

ジュニアNISAは毎月定期購入とスポット購入の二軸で投資しています。投資期間は2022年と2023年の2年間有る為なるべく資金を入れていく予定です。

我が家の投資銘柄は以下の3銘柄になります。それぞれ用途を分けて運用しています。

- SBI-SBI・V・全米株式インデックス・ファンド

用途:子供の教育資金として - VTバンガード トータル ワールド ストックETF

用途:子供の教育資金、子供への贈与、配当の勉強として - 三菱UFJ国際-eMAXIS Slim 全世界株式(通称オルカン)

用途:子供の金融教育として(子供のお小遣い・お年玉)

- 投資額 毎年80万円が上限

- 非課税期間 最長5年

- 投資可能期間 2016年~2023年

- 払い出し制限 2024年以降は自由に払い出し可

詳細は金融庁のホームページを参照して下さい。大変分かりやすいです。

ジュニアNISAは2021年に子供二人分口座開設しました。したがって投資可能額は以下になります。

- 2021年 買付余力160万円➡160万円満額投資完了

- 2022年 買付余力160万円➡128万円投資中

- 2023年 買付余力160万円

- 3年合計480万円投資可能

投資可能期間が短い為、個別銘柄への投資ではなく、米国ETF(VTI)や全世界VT等の長期で運用に適した銘柄を選定して運用してます。

- 教育資金、成人までにかかる養育費用に備える

- 子供の金融教育 お年玉とお小遣いで投資

- 子供への譲渡 ロールオーバー 成人以降NISA口座開設

2022年と2023年で320万円投資可能枠がありますが、子供が高校進学するまでが貯め時と考えて全力で資産形成に取り組み、投資資金を捻出していきます。

ひふみ投信(レオス直販)

ひふみシリーズを投資運用会社から直接購入できると知り、直販の口座開設しました。

きっかけは、おかねのまなびばというyoutubeから藤野英人さんという人物を知り、書籍を購入し、考え方に感銘を受けたからです。日本人はお金に対して不真面目という言葉に非常に目を背けたくなる半面納得感がありました。投資の本質を学ぶ事が出来ます。8月に口座開設しました。初回積立開始は10月です。

今はグロース株(成長株)が弱い時期なので、ひふみは「ひふみの要塞を構築した」という表現から今後の相場に向けた対策を講じております。

ひふみ直販のサイトには、運用実績のグラフ等のUIがありませんので、自作でグラフを作成しています。以下の記事では我が家の各銘柄別運用実績報告と毎月開催のひふみ運用報告会の要約を毎月追加更新しています。気になる方は是非チェックしてい見て下さい。

アクティブファンドは確かにインデックスファンドに比べて信託報酬も高く、過去を見るとインデックスファンドに勝てるアクティブファンドは数少ないという事は分かった上で投資しています。私は以下の理由でひふみに投資しています。

- ファンドマネージャー藤野英人さんの考えに共感した為

- 暴落時のクッション材として

- 長期投資応援団の仕組みがある為

- 日米グロース株の投資はひふみに任せる

ひふみ投信の無料の口座開設はこちらから

まとめ:貯蓄率単月43%、6か月平均貯蓄率24%

- 総資産1456万円前月比100.1%で微増(ベアマーケットの影響)

- 2022年6月時点の貯蓄率24%

- 2022年5月現在の貯蓄額91万円

2022年も5か月経過、倹約生活を楽しみながらコツコツ資産形成しましょう!

それではまた、ごつこさんでした。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/2975cb6e.657f962f.2975cb6f.45ea01b7/?me_id=1333314&item_id=10002590&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Ff272132-izumisano%2Fcabinet%2Ff-item04%2F005a076-s.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/2975d111.b3f61b4a.2975d112.9e19fdfc/?me_id=1354945&item_id=10000692&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Ff434281-takamori%2Fcabinet%2F08290156%2F078-668_s.jpg%3F_ex%3D240x240&s=240x240&t=picttext)