2024年3月家計公開!共働き夫婦の収入100万円オーバーでも貯蓄率はたったの23%?収入増でも安心できない理由と投資成績を大公開

子育てや老後など、将来に対する不安は誰にでもあります。教育費の高騰や老後2,000万円問題は、私たちを悩ませる大きな課題です。お金に困らない未来を実現するためには、どうすれば良いのでしょうか?

資産運用について学びたいけれど、同じ家族構成を持つ人の経験談を見つけるのは難しいものです。

そんな中、総資産2,000万円を達成し、様々な倹約術と豊かなお金の使い方を実践する4人家族わが家(ごつこさん@gotukosan)の資産運用方法、倹約方法、お金の使い方について、日々の生活を交えて紹介します。

2024年3月、総収入が100万円超えたのですが貯蓄はわずか23万円止まりとなってしまいました。

その理由や経験も含め、あなたの学びになる部分が一つでもあるはずなので是非続きを見て頂けると嬉しいです。

この記事でわかること

- 40代共働き子ども2人の家計簿の実態がわかります

- 投資歴4年の資産、運用実績がわかります

- 収入の増減に対する対処方法がわかります

以下の記事では、3年間家族協力して資産形成に取り組んできた過程で役に立ったアイテム・サービス・アプリ・本を紹介しています。

日々の生活での役立つ情報や失敗した内容も記録として残しています。何か一つでもお役にたてればと思い、過去の家計簿と資産公開内容は以下の記事にまとめています。

2024年3月の家計簿公開

一般的に家計に占める貯蓄の理想は30%~40%と言われています。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」によると年代別家計に占める貯蓄率の平均値は以下の表となるそうです。

| 世帯主の年令別 | 平均貯蓄率 | 金融資産目標残高 平均値 | 金融資産目標残高 中央値 | 金融資産保有額 平均値 | 金融資産保有額 中央値 | 貯蓄しなかった |

| 20歳代 | 17% | 2177万円 | 1000万円 | 212万円 | 62.5万円 | 24.3% |

| 30歳代 | 14% | 3365万円 | 1500万円 | 752万円 | 238万円 | 22.2% |

| 40歳代 | 12% | 2926万円 | 1500万円 | 916万円 | 300万円 | 24.2% |

| 50歳代 | 12% | 3308万円 | 2000万円 | 1386万円 | 400万円 | 23.7% |

| 世帯夫婦と子どものみ | 12% | 3186万円 | 2000万円 | 1270万円 | 460万円 | 26.3% |

平均値は外れ値に影響されるため中央値としての貯蓄率はもう少し低くなると予測されます。

わが家では、過去の家計簿と年間の支出予測から毎年の貯蓄率目標値を決めています。

今年の貯蓄率目標は23%です。尊敬する本多静六先生の「四分の一天引き貯金」を目標に掲げたいのですが、子育て世代は何かと使うことも多いため23%に設定しています。

【書評要約】「本多静六 若者よ、人生に投資せよ」 [ 北康利 ]投資家藤野英人氏推薦!実践例有り

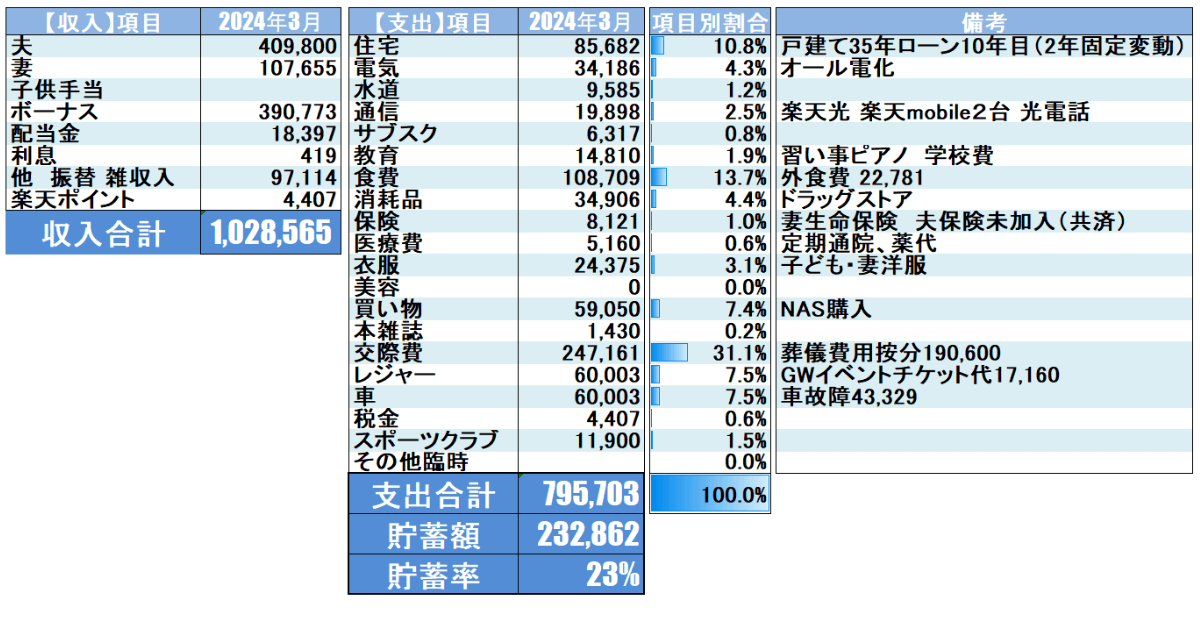

収支報告|貯蓄額232,862円 貯蓄率23%

2024年3月のリアルな家計簿を公開します。詳細の内訳を以下の表にまとめました。

めかぶさんのボーナスあざっす!

配当金1万8千円も貰えたのすごいね!

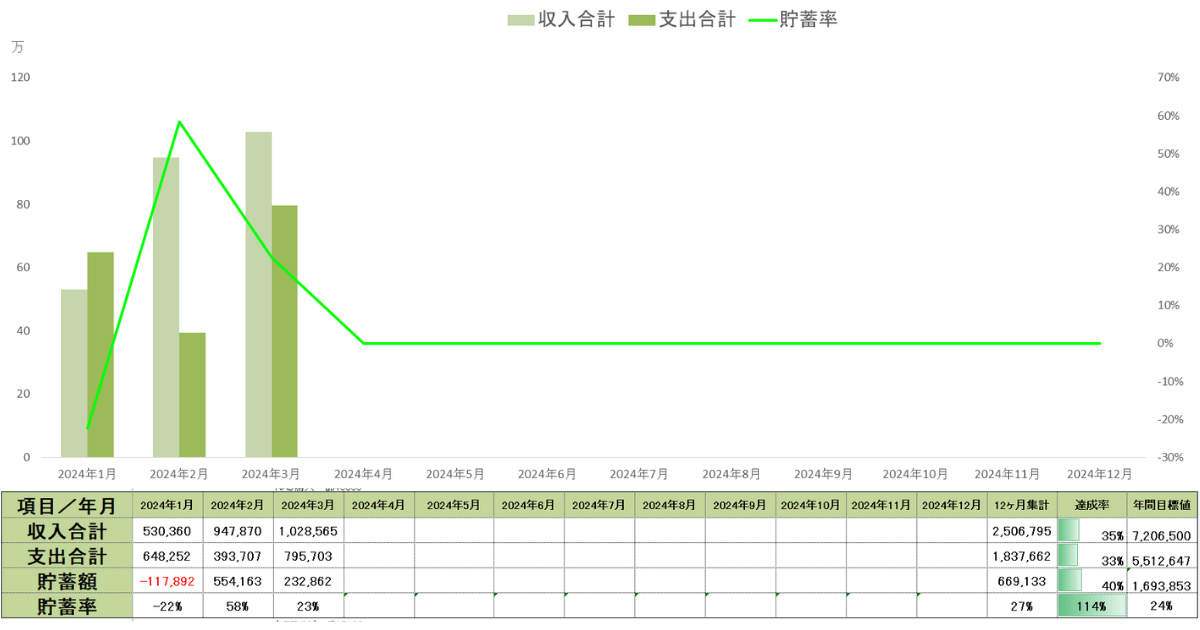

2024年の3ヶ月目の貯蓄率、貯蓄額はプラスに推移

次に、年間べ―スでの収支と貯蓄率を見てみましょう。

24年3月時点の実績は以下のとおりです。

- 年間貯蓄率目標:24% 実績:40%、達成率114%

- 年間貯蓄目標1,693,853円 実績669,133円、達成率28%

2月から4月にかけては大きなイベントがありません。逆に5月はGWや税金がある為支出が大きくなる月です。

目標達成進捗がが良いからと言って無駄遣いをすることはできません。

収入合計1,028,565円|100万円オーバーの要因

3月の収入合計は 1,028,565円となりました。

期末賞与|390,773円

妻の正職員時代の期末賞与が入りました。来年度からはパート職員としてのボーナスとなるため賞与額にも違いが出てきます。臨時出費が多い月だったので本当に助かりました。

配当金|18,397円

3月は米国ETFの配当月です。日本個別株も少々配当金が入ってきました。特定口座で保有していた米国高配当ETFを新NISAの成長投資枠で購入し直したので非課税の分昨年より配当額を多く受け取ることができました。

| SPYD【新NISA口座非課税】 | 3284円 |

| HDV【新NISA口座非課税】 | 2379円 |

| VT【JrNISA口座非課税】 | 10234円 |

| VGLT【特定口座課税】 | 1599円 |

| 日本個別株【特定口座課税】 | 901円 |

円安の状況で、ドル建ての配当金を受け取ることができるのは心理的にも安心材料になります。

確定申告還付金|76,140円

夫婦そろって確定申告をしました。妻はiDeCoの年末調整を忘れた分とふるさと納税。私は家族全員の医療費控除とふるさと納税と配当金控除の申告をしました。

夫婦合算で76,140円還付されました。医療費控除は、所得金額が200万円以上の場合、10万円以上医療費にたいして各所得の税率により還付されます。わが家は年間約30万円医療費がかかったので、約3万円還付されました。

医療費控除は、所得が多いほど累進課税のため還付される金額も大きくなります。

あれ?もしかしたら家族全員合わせると結構医療費かかっているかもと思ったら、必ず確認してみましょう。

マイナンバーカードと保険証を連携させると、領収書を保管していなくても把握する事が可能です。

支出 |795,703円

今月の支出合計はなんとビックリ795,703円でした。

ここ数年臨時出費が尽きません。もはや臨時では無いのではとも思ってしまいます。

40代になってから、教育費を筆頭に臨時出費は多岐にわたります。住宅修繕費、車修繕費、葬祭費用、身内への資金援助、などなど、稼いでも稼いでも臨時出費でお金は出ていきます。

今月は以下の2点をピックアップしました。

- 交際費|247,161円 葬儀費用合計140万円、持ち出し20万円

- 通信【光回線・携帯・固定】|19,898円娘の格安SIM変更

交際費|247,161円 葬儀費用合計140万円、持ち出し20万円

父の葬儀にかかった費用の内訳はざっくり下記のとおりになりました。母が加入していた互助会があるため葬儀業者の選定なんてする暇もなく、地元の業者にお願いしました。

| 火葬場使用料 | 5,800円 |

| お寺住職へのお布施 | 480,000円 |

| 葬儀費用(初七日法要含む) | 830,000円 |

| 会食・食事等 | 27,000円 |

| 香典返し | 64,000円 |

| 合計 | 1,406,800円 |

そもそも田舎では葬儀業者を選ぶ余地はあまりなく、檀家のお寺に頼むしかないので、比較検討とかできる状況では無いというところがあります。

逆に都会では、複数の葬儀業者もあり比較サイトを活用すれば見積もり比較も可能です。しかし、以下で紹介するVoicyの配信を聴くと、都会は都会で火葬場費用が高かったり、お墓の土地代が高かったりと大変なこともあるみたいです。

通信【光回線・携帯・固定】|19,898円娘の格安SIMをトーンモバイルに変更

娘の格安SIMを、OCNモバイルONE(550円)からトーンモバイル(1,480円)に切り替えました。その事務手数料として4,000円かかったことと、家電(NTT)の通話料が高かったため、通常月は10,000円~13,000円で収まるところが、19,898円かかってしまいました。

トーンモバイルの調子が良ければ息子の格安SIMの候補としても考えています。

わが家が子どもの格安SIMとしてトーンモバイルを選んだ理由は以下の記事で書きました。月額費用を安く抑えるに越したことはありませんが、動画視聴制限と見守り機能の充実の2点が気に入り変更することにしました。

特に小中学生のお子様がいる方には参考になる内容なので是非見てみて下さい。

2024年3月の資産公開|総資産2,274万円

2024年3月現在の総資産実績は以下のようになりました。

- 総資産:2,274万円

- 前月比:104万円増

- 前月比率:104.8%

- 前年同月比:614万円増

- 前年同月比率:137%

3月も日米共にマーケットが好調。円安の恩恵も受けわが家の資産は104万円増!

新NISAの開始や海外投資家からの日本株買いも相まって日経平均は爆上がりです。

日経平均が3月21日に終値で4万0109円23銭になり史上最高値を更新した歴史的瞬間を意識して立ち会うことができました。

わが家の株資産のポートフォリオは海外比率が高いのですが日本の個別株を少々、ひふみ投信で日本の投資信託を運用しているため、恩恵を多少受けることができています。

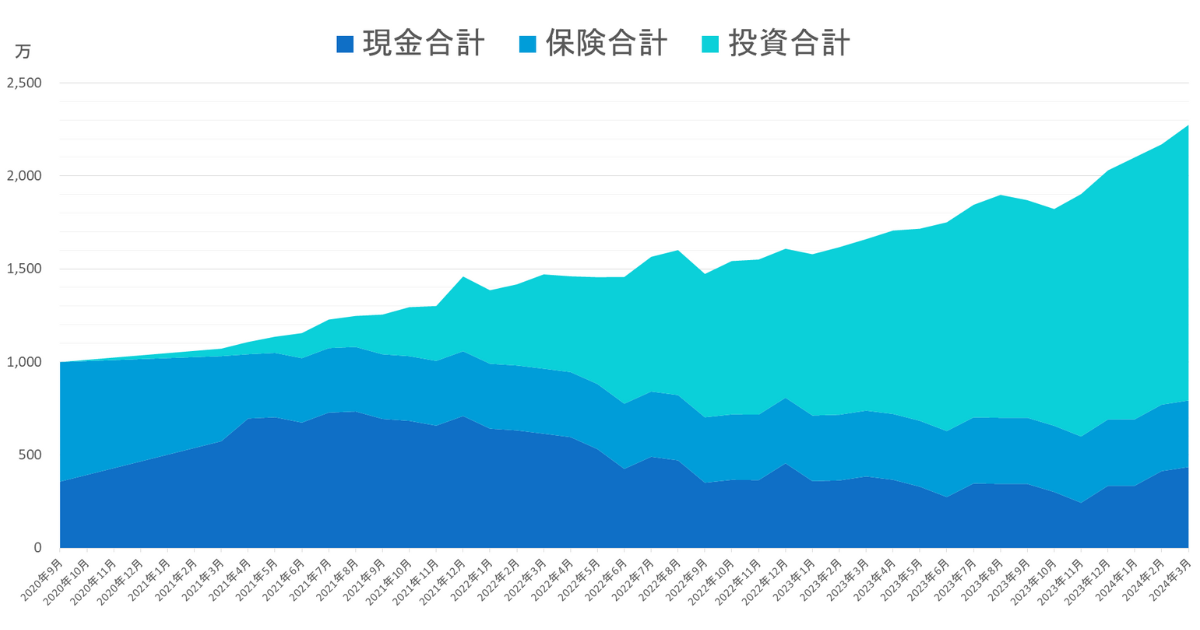

総資産の推移2020年9月~2024年3月

資産の推移をグラフにした表です。

2023年年末から2024年3月の投資の上昇が右肩上がりです。いつまでも右肩上がりというわけにはいかないと思っているので、現金比率の維持と、すでにかけている変額保険は解約せずに保持しています。

また、特定口座では、米国長期国債ETFも少しずつ買い足しています。

今は日米共に株式市場が好調なので上り調子ですが、常にいつか必ず来る暴落に備えて資金管理をやっておくに越したことはないと考え運用しています。

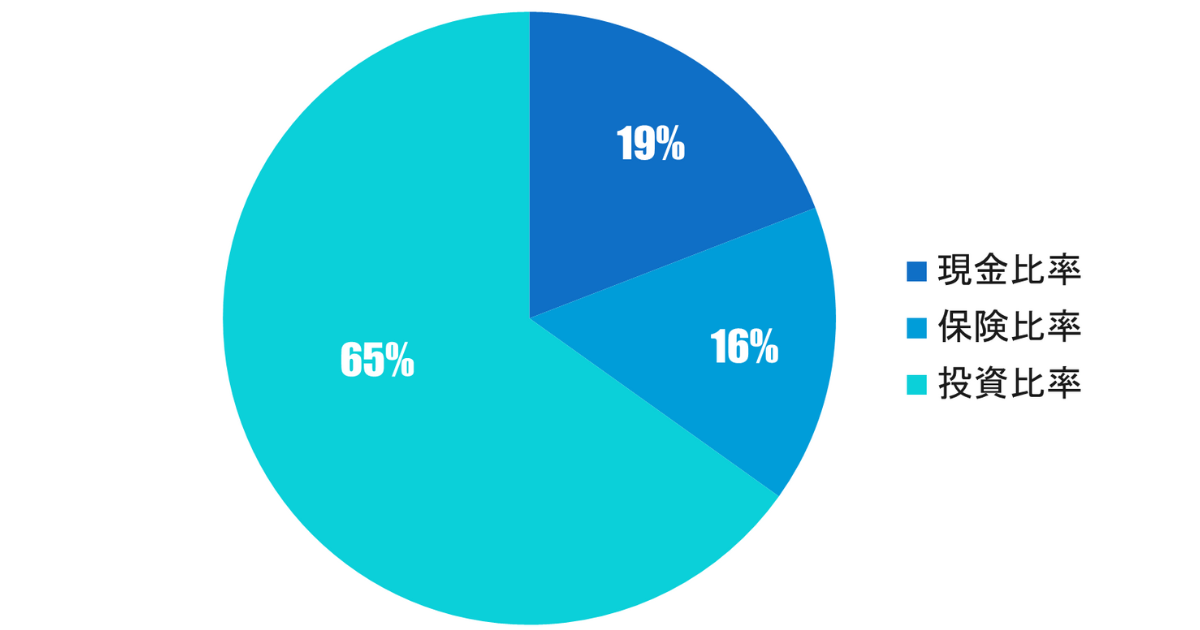

全体の資産比率|現金19% 保険16% 投資65%

総資産の資産クラスを現金、投資、保険とざっくり分類した時の比率を表したグラフです。

3月は毎月の積立額にプラスして投資信託、個別株を買い増ししましたが、現金の収入も多かったため、まずまずの比率に落ち着きました。

現金比率のだいたいの目標値としては、10%~20%台にすること。

そして、生活防衛費と追加投資用の資金は確保しておきたいという点を意識しています。

投資継続と成功の秘訣はアセットアロケーション(資産配分)にあり!とも言われるくらいとても重要な要素です。

毎月しっかりとリスク資産の比率を確認し、現金比率を極端に減らさずにいる事で、追加投資の余力を残し心の平穏を保てる配分の維持を目指します。

子育て世代で資産運用を考えているのであれば投資はギャンブルではなく家族を幸せにするための手段です。

したがって、FXや仮想通貨などレバレッジをかけた短期的な取引で勝ちにいくのではなく、負けない投資戦略が重要なのです。

投資実績|3月の投資総額 409,870円

今月の投資資金の内訳を以下の表にまとめました。

| 投資枠/年月 | 3月 | 2月 | 1月 |

| SBI証券:新NISA(つみたて投資枠/成長投資枠) | 325,928円 | 159,120円 | 104,290円 |

| ひふみ投信:新NISA(つみたて投資枠/成長投資枠) | 20,000円 | 20,000円 | 20,000円 |

| iDeCo | 20,000円 | 20,000円 | 20,000円 |

| 特定口座 | 43,942円 | 0円 | 15,000円 |

| 投資額合計 | 409,870円 | 199,120円 | 159,290円 |

| 売却 | 72,124円 | 124,700円 | 0円 |

| 売買差額 | 337,746円 | 74,420円 | 159,290円 |

3月は、投資信託「ひふみ」シリーズの新たに設定されたひふみマイクロスコープproを10万円分購入を含め40万円分購入しました。

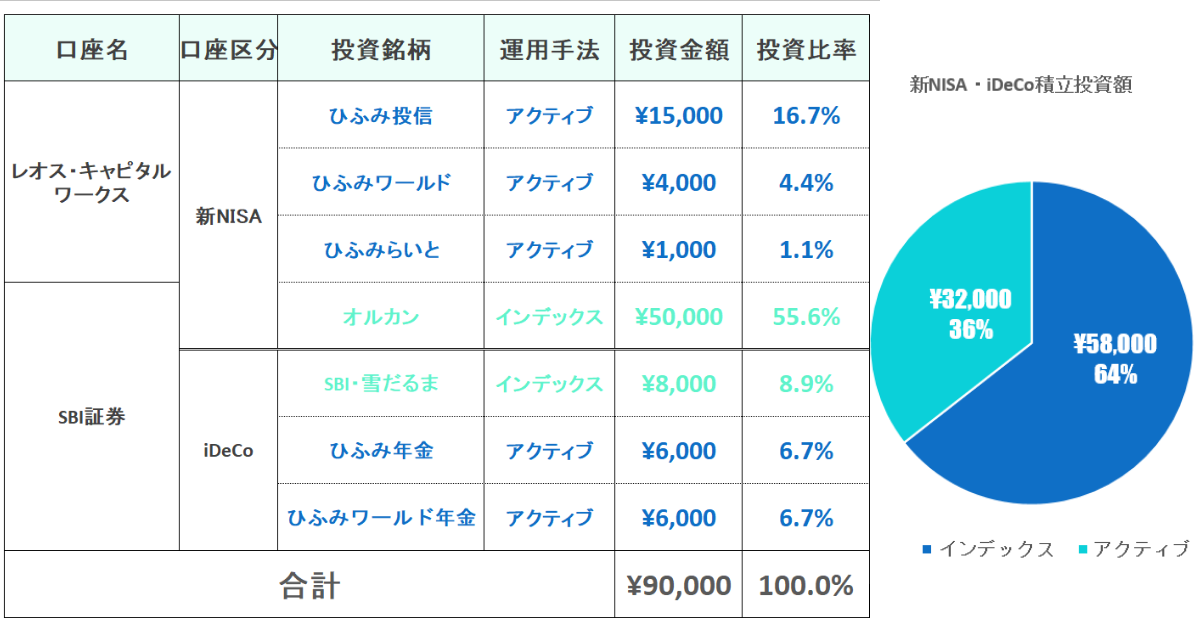

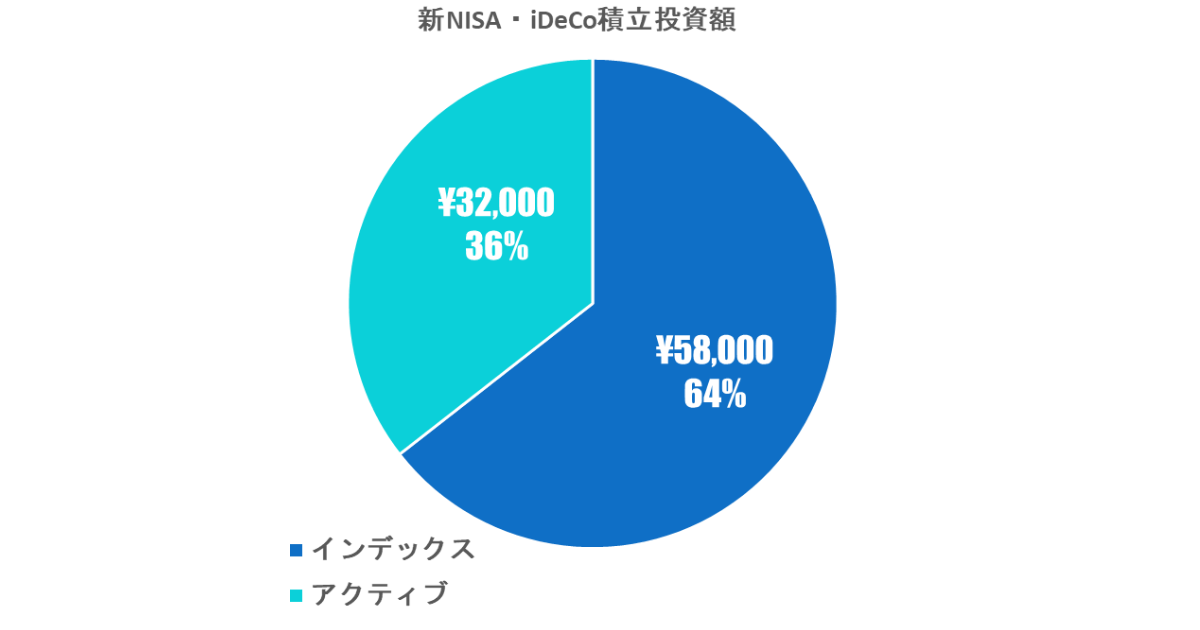

毎月定期つみたて金額は以下の表をご覧ください。

わが家はインデックス投資一辺倒にはせずにアクティブファンドも組み入れています。毎月の投資額に対するインデックスとアクティブの比率は以下のとおりです。

3月の投資について詳細内容を記載していきます。

新NISA|345,928円 ひふみマイクロスコープpro成長投資枠で購入

新NISAの口座は夫婦2口座あります。SBI証券とひふみ投信で口座開設しました。

新NISA:SBI証券運用報告

SBI証券の2024年3月新NISA実績は以下のとおりです。

NISA運用残高:1,592,091円、評価損益は90,771円(+6.04%)でした。

3月に新規設定された、ひふみマイクロスコープproを10万円分、新NISA成長投資枠で購入しました。主に日本の成長を見込める小型株をメインに運用するファンドです。

SBI証券の国内株式部門で週間販売金額人気ランキング集計期間:2024/4/22~2024/4/26にて、20位にランクインしていました。

2024年スタートは、東証の株式市場への提言等もあり大型株中心に上昇相場を支えている状況です。

今後米国の利上げが落ち着き、日本政府や運用業界がスタートアップや小型株のグロース銘柄に資金が流入した時に成長の可能性があります。

ひふみマイクロスコープproについての詳しい内容は以下の記事をご覧ください。

新NISA:ひふみ投信運用報告

ひふみ投信の2024年3月新NISA実績は以下のとおりです。

| 項目 | ひふみ投信 | ひふみワールド | ひふみらいと | 合計 |

| 取得価額 | 45,001円 | 12,001円 | 3,001円 | 60,003円 |

| 評価額 | 48,817円 | 13,266円 | 3,025円 | 65,108円 |

| 評価損益[円] | +3,816円 | +1,265円 | +24円 | +5,105円 |

| 損益率 | +8.48% | 10.54% | 0.80% | 8.50% |

| つみたて期間 | 3ヶ月 | 3ヶ月 | 3ヶ月 | 3ヶ月 |

ひふみワールドが好調です。セクターローテーションで、テックや半導体銘柄をスライスしてしっかりと利食いをし、金融などの金利敏感株に買いを入れ基準価格を上げる運用をしたそうです。詳しくは以下の記事をご覧ください。

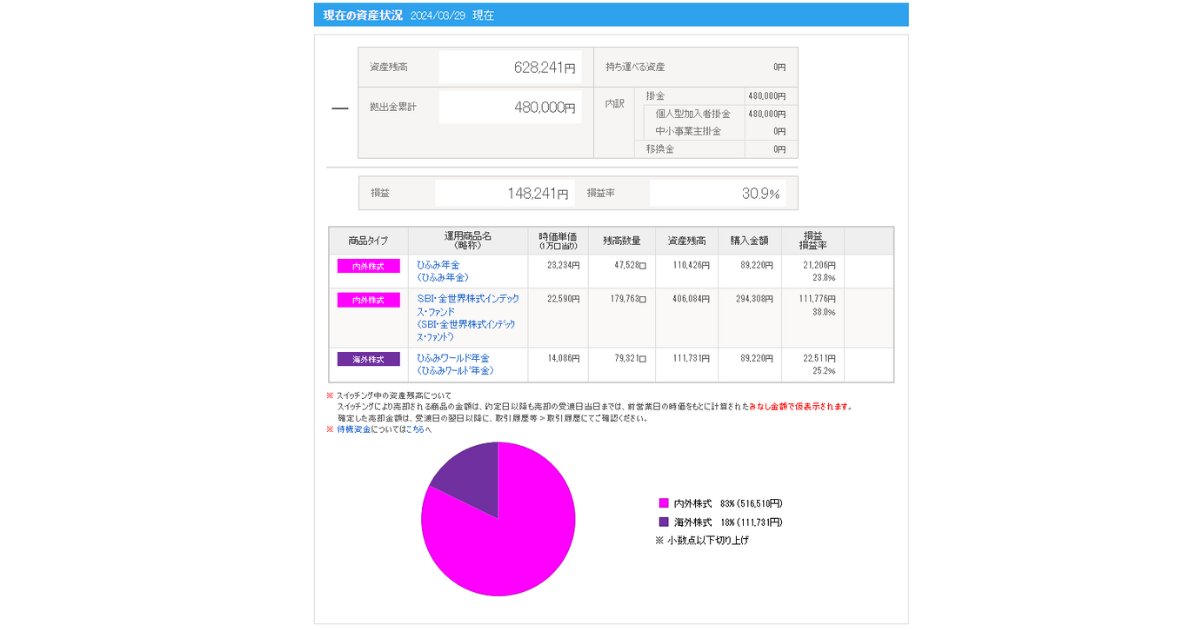

iDeCo|20,000円

妻のiDeCoはSBI証券で運用しており、運用方針は下記になります。

- 目的は老後資金と節税対策

- 拠出額20,000円

- 日本と世界に投資

- インデックスファンドとアクティブファンドの組み合わせ

投資先と配分割合は以下のとおりです。

| 運用商品名 | 雪だるま(全世界) | ひふみ年金 | ひふみワールド年金 |

| 運用比率 | 40% | 30% | 30% |

| 運用金額 | 8,000円 | 6,000円 | 6,000円 |

| 投資形態 | インデックス | アクティブ | アクティブ |

| 商品タイプ | 内外株式 | 内外株式 | 海外株式 |

| 信託報酬 | 0.1102% | 0.836% | 1.1% |

| タイトル | 詳細を見る | 詳細を見る | 詳細を見る |

2024年3月時点での運用結果は以下の通りです。

- 資産残高:628,241円

- 拠出金累計:480,000円

- 運用益:148,241円

- 評価損益率:+30.9%

運用益が30%オーバー!掛け金所得控除があり、運用益以上のお得感があります。退職金が無い方で40代前後の方は新NISAと並行して検討しても良い制度です。

iDeCoは所得や掛け金によって、各世帯の控除額が変わってきます。

SBI証券のホームページには、『かんたん節税シミュレーション』がありますので、是非ご家庭でiDeCoをした場合、控除額がいくらになるか算出してみて下さい。

iDeCoにはメリットデメリットの両方があります。主に以下の点です。

- 毎月の掛け金全額所得控除

- 運用益非課税

- 将来受取時も税制優遇措置(退職金控除・公的年金控除)

- 原則60歳まで引き出し不可

- 加入時の手数料として2,829円

- 口座管理手数料171円/月

- 必ずしも税制上お得になるとは限らない(個人差がある)

iDeCoは老後資金対策です。デメリットである60歳まで引出し不可能は無かったものとして考える事が出来るため長期的に継続するためのメリットにもなり得ます。

急な出費の場合に引き出し出来ないからという理由にならないためにも生活防衛資金は確保した上で無理のない金額から始めましょう。

年に一度掛け金の変更も可能です。一時的に「加入者資格喪失書」を提出し、一時的に掛金の支払いを止める事もできます。ただし、口座の管理手数料171円/月は発生します。

iDeCoチェックポイント

■初月は、2か月分まとめて拠出になるので2か月分口座に入金忘れずに

■初月は運用管理費用が2,829円かかるのでマイナススタート

■iDeCoの目的は老後資金。毎月の上げ下げは気にせず運用。

SBI証券のiDeCoは運営管理費用が0円※1で、使用品ラインナップも豊富でお勧めです。資料請求は無料です。以下のリンクから資料請求できますので是非お試しください。

※1:国民年金基金等に支払う費用は別途発生いたします。

つみたてNISA|3年6ヶ月・3年1ヶ月の運用実績

つみたてNISAの運用期間がついに3年に到達しました。2022年の相場が悪い状況でも継続してつみたてることが出来たのはやはり気持ち的な問題が大きかったと思います。

- 自動的に投資されるため停止するひと手間がかかること

- 近々でまとまったお金を使う予定がないこと

- 余剰資金で運用していたこと

- たくさんの書籍や動画やブログを見て、暴落は必ずやってくることを知った

短期的に利益を追うのではなく、しっかりとした目的(老後資金・教育資金)を定め長期、分散、つみたてすることで、少なくとも下落相場で焦ることは無くなるはずです。

家族合計の2024年3月つみたてNISAの資産合計は以下のようになりました。

| 項目 | つみたてNISA1 オルカン・S&P500 | つみたてNISA2 オルカン・S&P500 | 合計 |

| 取得価額 | 1,234,999円 | 1,199,999円 | 2,434,998円 |

| 評価額 | 1,866,693円 | 1,769,491円 | 3,636,184円 |

| 評価損益[円] | +631,694円 | +569,492円 | +1,201,186円 |

| 損益率 | +51.14% | +47.45% | +49.33% |

| つみたて期間 | 3年6ヶ月 | 3年1ヶ月 | ― |

今後追加投資は出来ないので、取り崩す機会が出てきた時に必要額を取り崩す予定です。

個別株|218,860円

個別株はレオス・キャピタルワークス10株の他、以下の銘柄をNISA枠で購入し直しました。

- レオス・キャピタルワークス 10株

- 旭化成 4株

- 蔵王産業 10株

- 花王 13株

- SPYD 10口

- VGLT 5口

今後の個別銘柄での投資戦略として以下の方針でコツコツ購入していきます。

- 新NISAの成長投資枠で購入

- 長期保有が大前提

- 応援したい銘柄を購入

- 高配当株を押し目買い

- 家族で楽しめる株主優待目当てで購入

直近4月には花王が、アクティビストの化粧品やヘルス&ビューティケア事業に注力要請を期待視され株価が上昇しました。今後も大企業を中心に日本企業は変わる兆しが各所で起っています。

まとめ

毎月の家計簿、運用に取り組んでいる最中で、資産形成のヒントになりそうなお伝えしていきます。

- 臨時出費のリスク管理:40代になると葬祭費用などの臨時出費の可能性が高まるため、収入が多い月でも予期せぬ出費に備えることが資産管理には重要です。

- 資産配分の重要性:現金と投資の比率を適切に管理することで、心の安定を保ちつつ不測の事態に備えて資金余力を持つことができます。

- 国内外の投資機会の活用:新NISAを利用したインデックスファンド投資だけでなく、日本企業への投資も日本経済の成長に寄与出来、自身の収益にも帰ってくる循環を作る可能性があります。

3月期末賞与や確定申告還付金や配当金もあり収入は多かったのですが支出も臨時出費が多く貯蓄率を上げることができませんでした。

それでも毎月の投資額を変えることなく追加投資も出来ました。もし、確定申告もせず、配当金の収入も無く、支出を抑える取り組みをしていなかったら、物価上昇、臨時出費の嵐で不安で仕方がなかったのではないでしょうか。

また、新NISAが始まり、日米の株式市場も好調な時期です。円安不安もあるので外国資産を持つ事はとても重要です。オルカンやS&P500を購入することは今やどの書籍を読んでも最適解と言われています。

しかし、日本の応援したい企業や成長を見込める企業に投資をすることで、良い日本経済のスパイラルになり私たちの収入も増える可能性があるのであれば日本に投資する事も有なのではないかと私は考えて投資しています。

そして投資したいと思った時にすぐに投資できるように資金余力を作っておくことは非常に重要です。投資の格言に、「相場の金とたこの糸は出し切るな」という言葉があります。

常に余力を持つ事で下落時の買い増しや不測の事態に陥った時のバッファーになります。

資金管理はしっかりとしたいものですね。

来月も皆さんと共に資産形成頑張りましょう。それではまた、ごつこさんでした。

※本記事は、特定の銘柄や投資方法を推奨するものではございません。くれぐれも投資は自己責任・自己判断でおねがいいたします。

過去の家計簿と資産公開内容は以下の記事にまとめていますので見ていただけると嬉しいです。