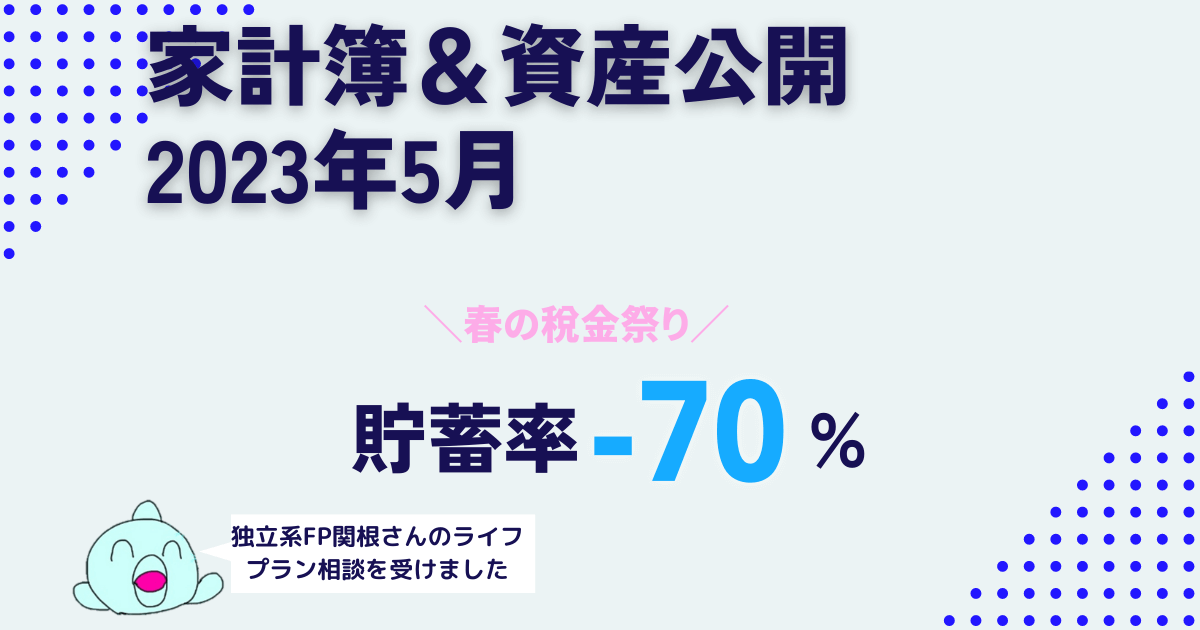

【貯蓄率-70%】2023年5月の共働き夫婦の家計&資産公開!独立系FP関根さんのライフプラン相談で長期資産形成!

子育てや老後など将来に不安はつきものです。教育費や老後2,000万円問題などお金で困まる未来は避けたいもの。

資産運用で勉強したいけど同じような家族構成で参考になる記事をみつけるのも大変ですよね。

そこで本記事では総資産1,700万円を達成したごつこさん(@gotukosan)が資産運用方法について紹介します。

この記事でわかること

- 40代共働き夫婦子ども13歳と10歳のリアルな家計について知ることができます

- 投資歴3年目の資産運用状況を公開

- 子どもの教育資金貯蓄の参考になります

以下の記事では、3年間家族協力して資産形成に取り組んできた過程で役に立ったアイテム・サービス・アプリ・本を紹介しています。

日々の生活での役立つ情報や失敗した内容も記録として残しています。何か一つでもお役にたてればと思い、過去の家計簿と資産公開内容は以下の記事にまとめています。

2023年5月の家計簿公開

一般的に家計に占める貯蓄の理想は30%~40%と言われています。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」によると年代別家計に占める貯蓄率の平均値は以下の表となるそうです。

| 世帯主の年令別 | 平均貯蓄率 | 金融資産目標残高 平均値 | 金融資産目標残高 中央値 | 金融資産保有額 平均値 | 金融資産保有額 中央値 | 貯蓄しなかった |

| 20歳代 | 17% | 2177万円 | 1000万円 | 212万円 | 62.5万円 | 24.3% |

| 30歳代 | 14% | 3365万円 | 1500万円 | 752万円 | 238万円 | 22.2% |

| 40歳代 | 12% | 2926万円 | 1500万円 | 916万円 | 300万円 | 24.2% |

| 50歳代 | 12% | 3308万円 | 2000万円 | 1386万円 | 400万円 | 23.7% |

| 世帯夫婦と子どものみ | 12% | 3186万円 | 2000万円 | 1270万円 | 460万円 | 26.3% |

平均値は外れ値に影響されるため中央値としての貯蓄率はもう少し低くなると予測されます。

わが家では、過去の家計簿と年間の支出予測から毎年の貯蓄率目標値を決めています。

今年の貯蓄率目標は23%です。尊敬する本多静六先生の「四分の一天引き貯金」を目標に掲げたいのですが、子育て世代は何かと使うことも多いため23%に設定しています。

【書評要約】「本多静六 若者よ、人生に投資せよ」 [ 北康利 ]投資家藤野英人氏推薦!実践例有り

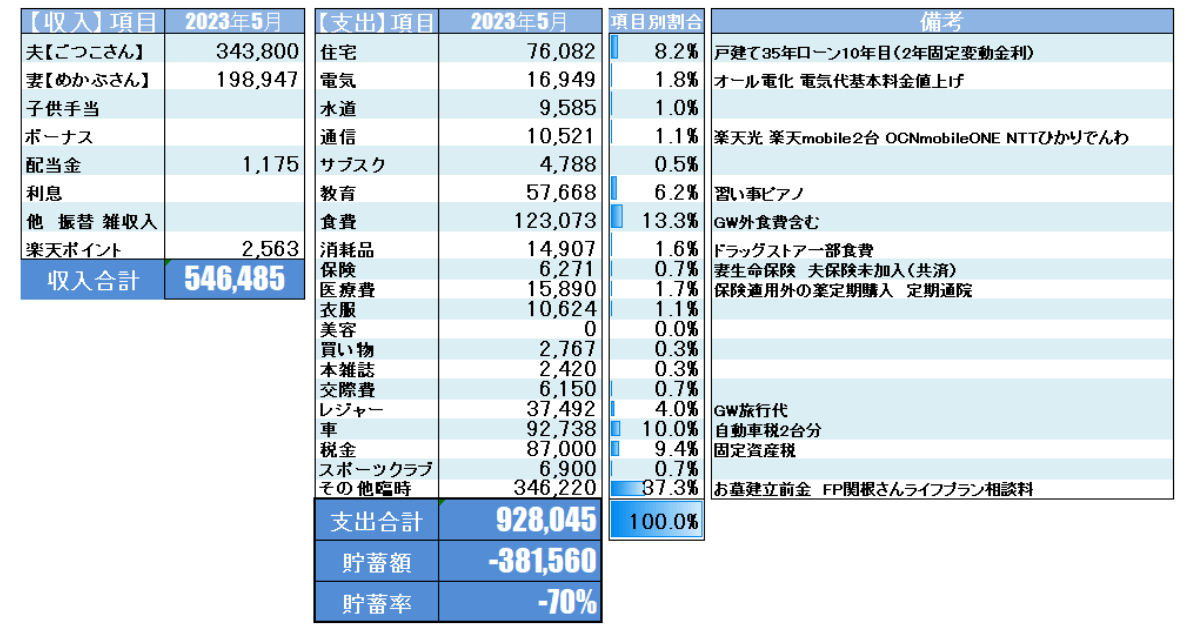

収支報告|貯蓄額 -381,560円 貯蓄率 -70%

2023年5月のリアルな家計簿を公開します。詳細の内訳を以下の表にまとめました。

収入面では夫の残業が多い月のため収入が56.8万円でした。

支出面では春の税金祭りとGWのキャンプ旅行費用とお墓代と独立系FP関根さんのライフプラン相談を受けたことにより100万円に近い支出になりました。

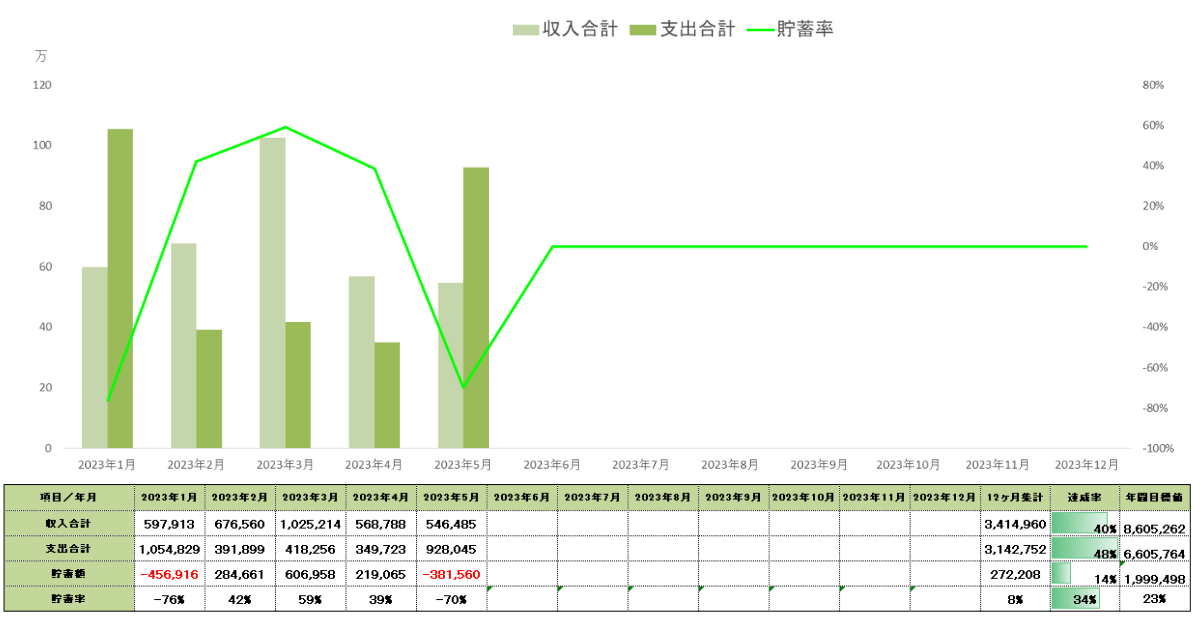

年間の収支と貯蓄率の進捗状況

貯蓄目標年間23%に対しての進捗率は以下のとおりです。

1月のエコキュート故障による貯蓄率のマイナス分を2月、3月、4月で巻き返すことができましたが5月の支出で貯蓄額は‐38,1560円減り272,208円となりました。

23年5月時点での集計は以下のとおりです。

- 貯蓄率8%、達成率34%

- 貯蓄額272,208円、達成率14%

前月比-381,560円

収入トピック|546,485円 米国長期国債ETF配当金1,175円

今月の収入は合計546,485円でした。毎月配当金のVGLT(長期国債ETF)から1,175円頂けました。

円安の影響もあり、子どものスマホ通信料程度まかなうことが気持ち的にできているためとても満足している投資です。

米国長期債は、米国の利上げ高止まりのため、安値で以前推移しております。そんな時こそ買いのチャンスととらえて今年はコツコツと買い増ししているところです。

サラリーマンの収入は良くも悪くも安定して変化が少ないです。

支出トピック|928,045円

今月の支出は合計928,045円でした。

支出の主なトピックは以下の5つです。

- 予算を立て、ゴールデンウイーク那須にキャンプ旅行

- 春の税金祭り自動車税、固定資産税 175,900円

- 独立系FP関根さんのライフプラン相談 81,000円

- お墓建立前金 265,000円

- 書籍購入|藤野英人著 ビジネスに役立つ「商売の日本史」講義 (PHPビジネス新書)

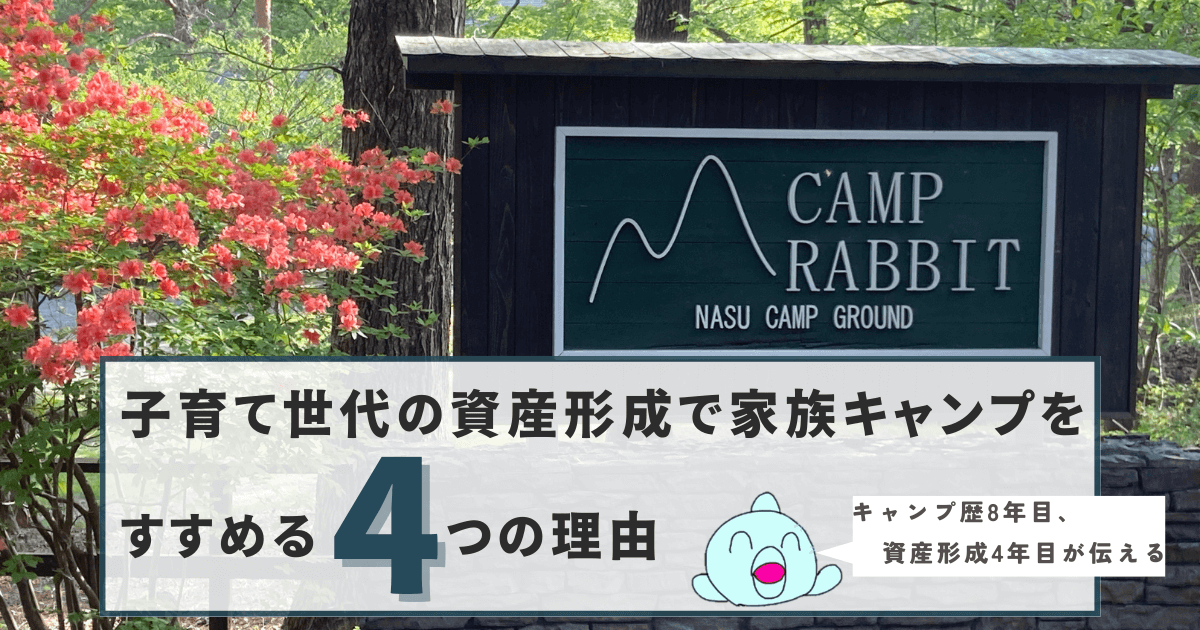

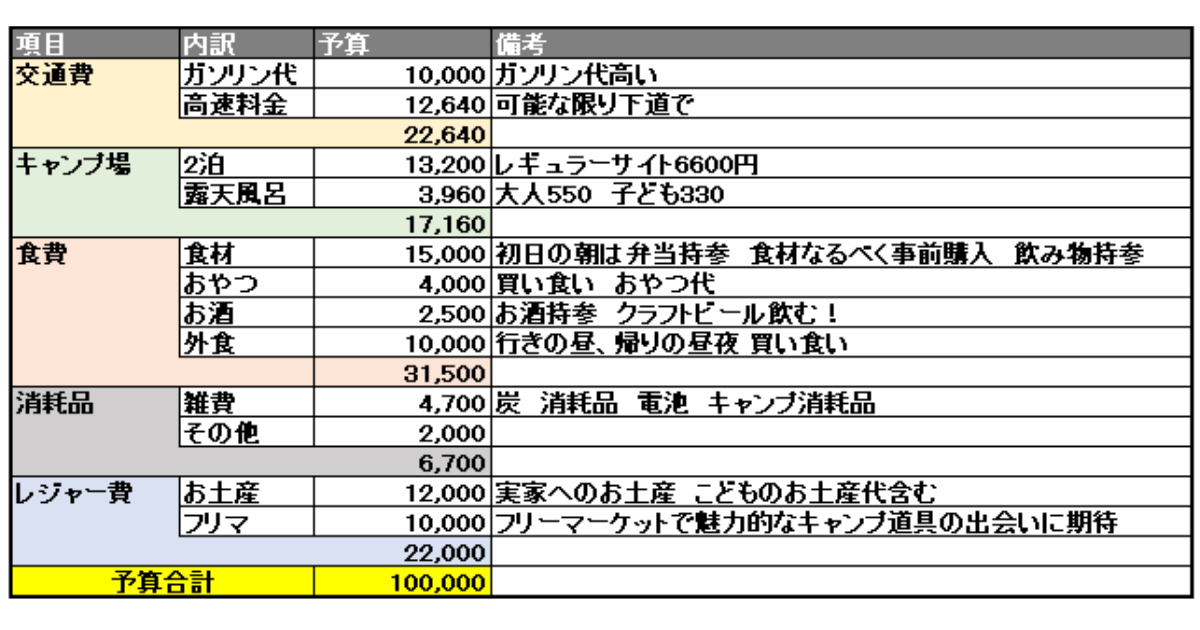

ゴールデンウイーク那須にキャンプ旅行、予算は10万円!

ゴールデンウイークに、栃木県那須にあるキャンプラビットというキャンプ場に2泊3日のキャンプ旅行に出かけました。

あらかじめ、予算を決めて旅行計画を立てました。以下が予算案です。

今回、約4年振りの遠方への家族旅行で、キャンプ場が圏外でスマホデトックス出来たこともあり、4年前と資産形成に取り組んだ今を比べて色々と考えたことを記事にしました。

良ければ読んでみて下さい。

楽天ペイの請求書払いで自動車税、固定資産税 175,900円

毎年5月は税金の支払い月です。

今年は楽天キャッシュで税金を支払いました。メリットは3つです。

- 楽天ポイント/楽天キャッシュが使える

- 自宅からいつでも支払い可能

- 楽天カードから楽天キャッシュをチャージするとポイント還元

自動車税や固定資産税の支払いではポイントは還元されません。

しかし、支払いに使う楽天キャッシュを楽天カードからチャージすることで、0.5%のポイントが還元されます。

今月の支払い175,900円を楽天キャッシュで支払いしたので879円ポイント還元されました。

普通に支払うだけではもったいないのでキャッシュレスの恩恵をしっかりと受けつつコツコツと還元されたポイントを生活費に使って貯蓄しましょう。

独立系FP関根さんのライフプラン相談 81,000円

5月の初旬に、兼ねてより計画していた、有料のライフプラン相談を受けました。

保険会社、住宅会社、ネットの家計アプリと提携しているFPとは違い、完全独立して運営しているファイナンシャルプランナーさんに相談しました。

YouTubeや音声配信Voicyのパーソナリティとしても活躍しているFP関根さんです。

なぜ私が有料のFP関根さんのライフプランを受けようと思ったのかを説明したいと思います。

以下の3点がその主たる理由です。

- 無料ライフプランで保険貧乏になった経験から有料ライフプランの有益さを伝えたい

- 昨今の投資ブームから出口も考えた戦略とライフプランの重要性を伝えたい

- 有料ライフプランでも信用できるプランナーを探し依頼する事の重要性伝えたい

子育て世代の資産形成は失敗が許されません。一番良いのは自分自身で考え判断し、将来のライフプランを設計できることがべすとだと思います。

しかし、そんなに自分の考えに自信をもって突き進める人はどれくらいいるのでしょうか?

少なくとも私は、資産形成について家族の為に色々と考えて行動してきましたが、どこか客観的でかつ公平な意見が聞きたくなる気持ちは常にありました。

そんな中で初めてFP関根さんのYouTubeやVoicyを知ることになり、約一年以上配信内容を聞いてききました。

長い期間配信を聴くことで、この方は信用するに値する人だ、私が過去に受けてきた無料のライフプランナーとは一線を画す片だと感じ、この度ライフプランを依頼する事にしました。

以下の記事で詳しく書いていますので是非あなたの資産形成の参考にしてみて下さい。

お墓建立前金 265,000円

私たち家族は、諸事情により、本家ご先祖様のお墓へは入らずに新たにお寺へ入団し、墓地を建立することにしました。

2家族でお金を折半し、色々と準備してきましたが、最終的に1家族70万円近くお金を捻出する必要が出てきました。

しかもお寺さんや石材屋さんへはカード払いなんてできるはずもなく、ニコニコ現金払いです。

いつものようにポイントでお得に―とか、マイルを貯めてーなんてできません。

まずは5月に前金で25万5千円支払うことになりました。

それにしても葬祭費用は時価で、お布施という形式なので言い値もしくは言い値以上で支払うしかなく、値引きもなんだかバチが当たりそうで出来ないので何も対策しようがありませんでした。

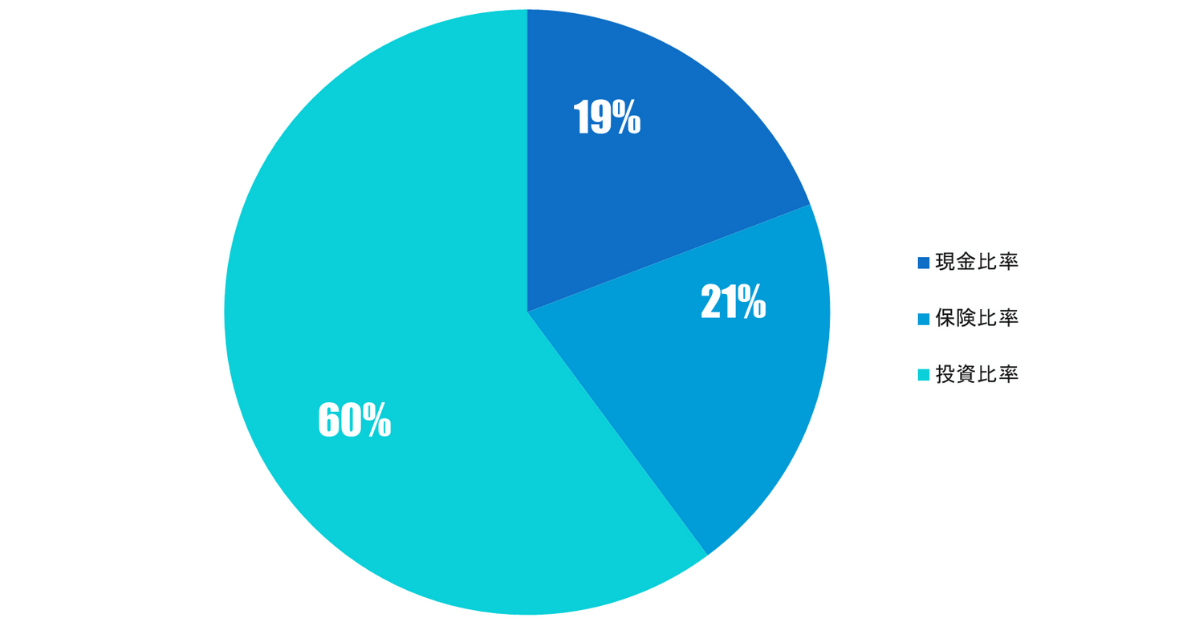

わが家の総資産における現金比率は2023年5月時点で19%です。できれば25%程度キープしたいと思っています。

投資に興味を持ちだすと、どうしてもフルインベストメントしたくなりがちですが、40代になり、子育てや親の介護や葬祭費で多額の現金が必要になるイベントが多くなります。

そんな時に投資していた資産価値が暴落により下がっていた時、素直に現金に換えることが出来るでしょうか?

少なくとも私は中々出来ないのではないかと思っています。

2024年から新しいNISA制度が始まり1800万円非課税になり、焦って投資に資金を回さないとと思っている方、慌てずにじっくり考えながら投資に資金を投じて下さいね。

【関連記事】「新NISAについてのQ&A」セミナーのレビュー|わが家の方針とひふみ投信の活用法

書籍紹介|藤野英人著 ビジネスに役立つ「商売の日本史」講義 (PHPビジネス新書)

5月は本を1冊読みました。

私の尊敬するひふみ投信ファンドマネージャー藤野英人さんの書籍、ビジネスに役立つ「商売の日本史」講義 (PHPビジネス新書)です。

文庫本で薄いので、スラスラと読めるかと思いきや、本を開いてみると小さい文字がビッシリと詰まった非常に内容の濃い書籍でした。

ちょうどキャンプ中に電波が圏外だったこともあり、スマホデトックスしながらじっくりと読むことが出来ました。

おススメできる点として、

- 1000円以内で日本の経済(お金)視点から見た歴史を学べること

- 学校の勉強では習うことが無かった歴史上有名な人物と経済(お金)の関係が学べる

- 日本(政府・幕府・朝廷)は過去何度も徳政令(借金チャラ)にしてきた

「海幸彦と山幸彦」の神話を日本の歴史になぞらえて考察していく。

日本の歴史は海外との交易を盛んに行うウミヒコの時代と、日本国内で内向きな経済活動を行うヤマヒコの時代がスイングしながら進んでいき、その時代を生きた人物にスポットライトを当てて話は進んでいきます。

- 平清盛は悪役のイメージがあるが実は瀬戸内海の物流を支配する傑物だった。

- 織田信長は自由に商売できる「楽市楽座」を布告した天才アントレプレナーだった。

- 「公園の父」本多静六さんは質素倹約と投資で莫大な財を築いた投資家だった。

- 火付盗賊改「鬼平犯科帳」の長谷川平蔵は私財を投じて受刑制度実現させた。

どの人物も学校の授業では習わなかった事で、絶対に読んで損はない一冊だと思いました。

本多静六さんについては以下の記事でも詳しく書いています。激動の明治時代を生きた日本の歴史上類を見ない投資家の人生を覗いててみませんか?

【書評要約】「本多静六 若者よ、人生に投資せよ」 [ 北康利 ]投資家藤野英人氏推薦!実践例有り

2023年5月の資産公開

2023年5月現在の総資産実績は以下のようになりました。

- 総資産1,716万円

- 前月比100.6%

- 前月比9万円増

マーケットが好調で、貯蓄と運用益で資産はついに1700万円台にはいりました。

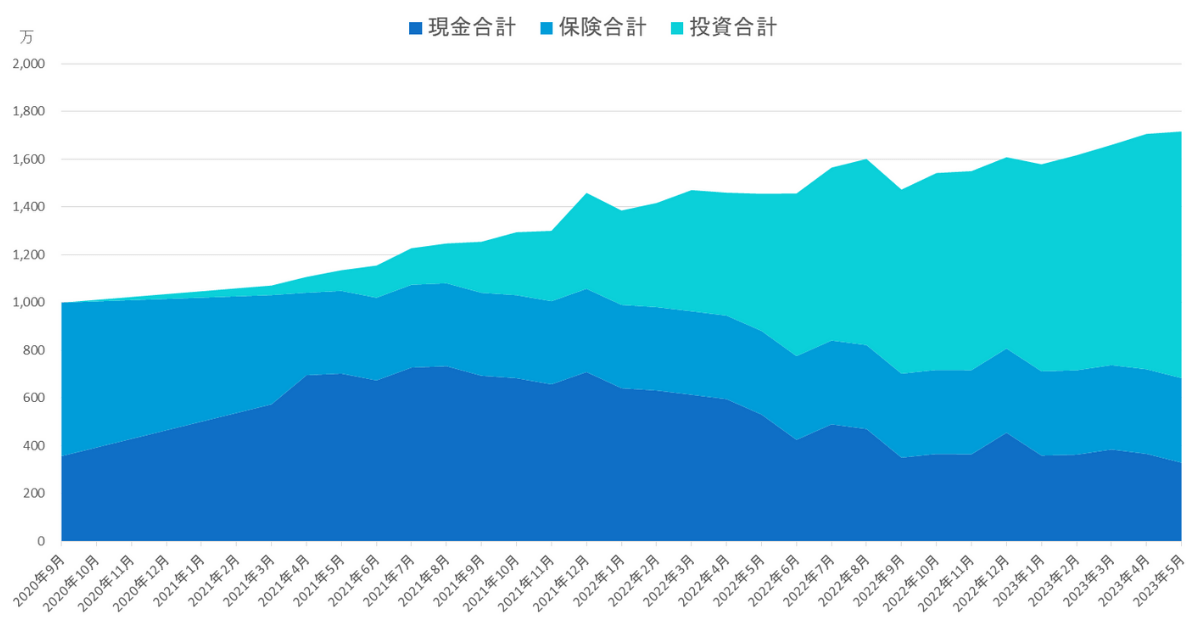

総資産の推移

資産の推移をグラフにした表です。

グラフから読み取っていただきたいことは3つあります。

- 株価の値動きに慣れてきた所で投資額を徐々に上げた

- 現金、保険(払い済み)は厚めに保持(教育費、生活防衛費)

- 資産は上下します。株価の振れ幅で資産も数万~数十万円程度動きます

現金資産のみでの資産運用に限界を感じ投資を始めましたが最初から投資に全振りしたわけではありません。

不要な貯蓄型保険を解約し、徐々に投資資金に変えていきました。その後直近で使う予定のない現金を投資資金に変えていき投資比率を上げていきました。

資産形成していると、日々の生活やトラブルでのお金の増減もありますし、株式市場が低調であれば投資資金も減ります。

為替の影響も少なからず受けることがあり資産の振れ幅は現金で持っている時には感じることがないくらい(1日で数十万円)動くことがあります。

まずは値動きに動じない程度の投資資金から初めて見て下さい。最初から自転車に乗れるひとはいません。焦らずにコツコツと資産形成していきましょう。

全体の資産比率|現金19% 保険21% 投資60%

総資産の資産クラスを現金、投資、保険とざっくり分類した時の比率を表したグラフです。

投資継続と成功の秘訣はアセットアロケーション(資産配分)にあり!とも言われるくらいとても重要な要素です。

毎月しっかりとリスク資産の比率を確認し、現金比率を極端に減らさずにいる事で、追加投資の余力を残し心の平穏を保てる配分の維持を目指します。

子育て世代で資産運用を考えているのであれば投資はギャンブルではなく家族を幸せにするための手段です。

したがって、FXや仮想通貨などレバレッジをかけた短期的な取引で勝ちにいくのではなく、負けない投資戦略が重要なのです。

投資実績|5月の投資額は148,346円

今月の投資資金の内訳を以下の表にまとめました。

| 投資枠 | 投資金額 |

| つみたてNISA① | 32,333円 |

| つみたてNISA② | 32,333円 |

| ひふみ投信 | 15,000円 |

| ジュニアNISA① | 23,840円 |

| ジュニアNISA② | 23,840円 |

| iDeCo | 20.000円 |

| ETF | 0円 |

| 日本個別株 | 0円 |

| 投資信託 | 1,000円 |

| 合計 | 148,346円 |

つみたてNISAとiDeCoとひふみ投信は毎月定額でつみたて投資です。ジュニアNISAは今年度が投資可能最終年なのでスポットで投資しています。

ジュニアNISAでは個別株を購入。後述します。

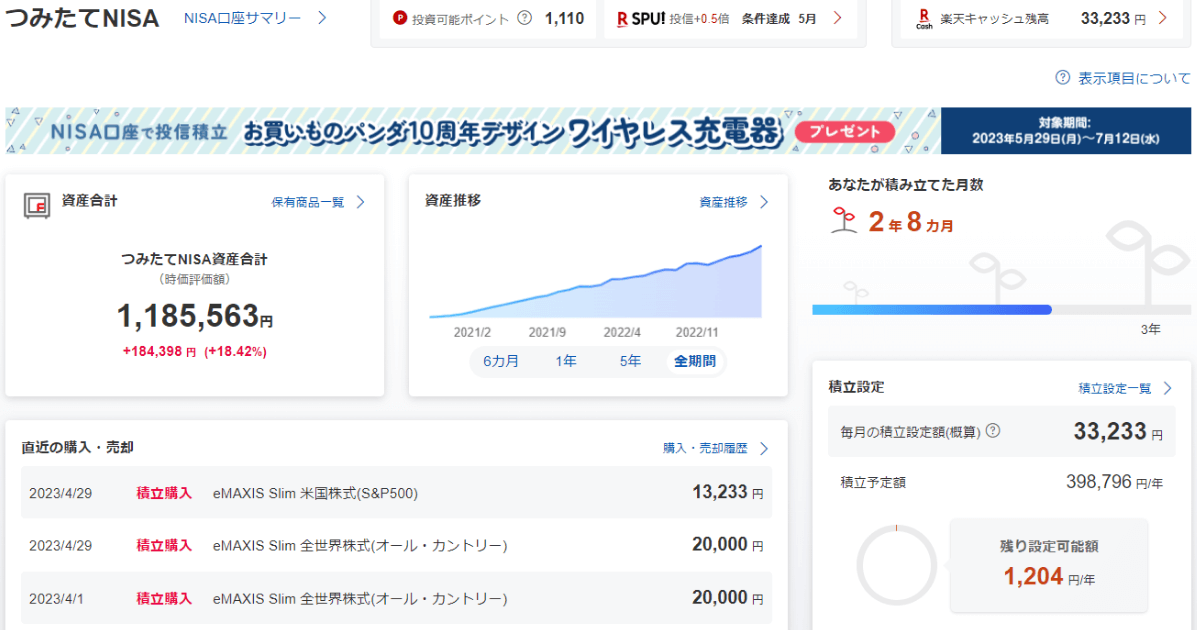

つみたてNISA 64,666円【2年8か月・2年3か月継続】

つみたてNISAは楽天証券で夫婦分の2口座運用しています。それぞれ継続期間が違うのは、最初に私(ごつこさん)が口座を開設し、その後妻(めかぶさん)の口座を開設したからです。

家族合計の2023年5月つみたてNISAの資産合計は以下のようになりました。

| 項目 | つみたてNISA1 | つみたてNISA2 | 合計 |

| 取得価額 | 1,001,165 | 966,165 | 1,967,330 |

| 評価額 | 1,185,563 | 1,097,264 | 2,282,827 |

| 評価損益[円] | +184,398 | +131,099 | +315,497 |

| 損益率 | +18.42% | +13.57% | 16.03% |

| つみたて期間 | 2年8か月 | 2年3か月 | ― |

2022年株式市場が低調な時期もコツコツ継続つみたてしてきた結果ね

私が実践している継続運用のコツは以下の5つです。

- 少額からスタートする

- 毎日損益を見ない

- 仕事を頑張る

- 現金比率は維持し余裕を持つ

- 含み損は将来の種蒔きと考える

投資はマインドがとても大事で、一喜一憂せず淡々とコツコツ継続できる安定した心の持ち様を保つように心がけています。

つみたてNISAは2023年で終了ですが、今から始めてもまだ遅くはありません。2024年から始まる新NISAとは別枠で非課税枠を使えます。

まだ始めてない方は新NISAの準備と捉えて始めてみてはいかがでしょうか。

楽天証券なら、楽天ポイントでつみたてNISAを始めることができますので初心者にはおススメの証券会社になります。

以下のリンクから口座開設できます。

つみたてNISAまだ間に合う

iDeCo 20,000円

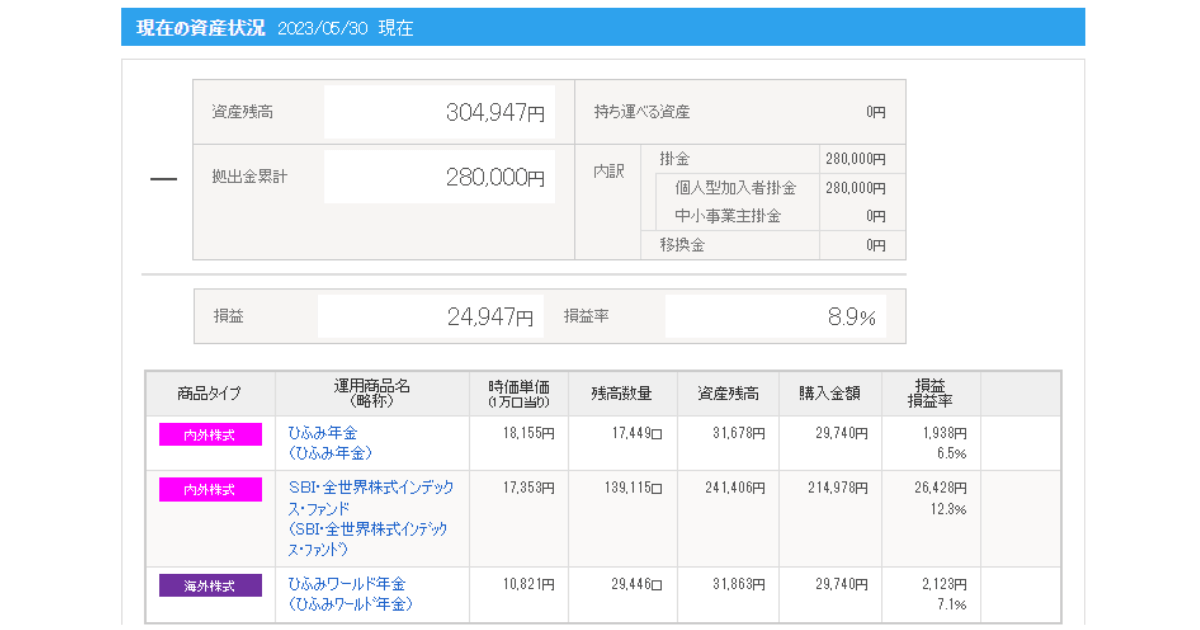

わが家のiDeCoはSBI証券で運用しており、運用方針は下記になります。

- 目的は老後資金と節税対策

- 拠出額20,000円

- 日本と世界に投資

- インデックスファンドとアクティブファンドの組み合わせ

投資先と配分割合は以下のとおりです。

| 運用商品名 | 雪だるま(全世界) | ひふみ年金 | ひふみワールド年金 |

| 運用比率 | 40% | 30% | 30% |

| 運用金額 | 8,000円 | 6,000円 | 6,000円 |

| 投資形態 | インデックス | アクティブ | アクティブ |

| 商品タイプ | 内外株式 | 内外株式 | 海外株式 |

| 信託報酬 | 0.1102% | 0.836% | 1.1% |

| タイトル | 詳細を見る | 詳細を見る | 詳細を見る |

2023年5月時点での運用結果は以下の通りです。

- 資産残高 304,947円

- 拠出金累計 280,000円

- 運用益 24,947円

- 評価損益率 +8.9%

iDeCoは所得や掛け金によって、各世帯の控除額が変わってきます。

SBI証券のホームページには、『かんたん節税シミュレーション』がありますので、是非ご家庭でiDeCoをした場合、控除額がいくらになるか算出してみて下さい。

iDeCoにはメリットデメリットの両方があります。主に以下の点です。

- 毎月の掛け金全額所得控除

- 運用益非課税

- 将来受取時も税制優遇措置(退職金控除・公的年金控除

- 原則60歳まで引き出し不可

- 加入時の手数料として2,829円

- 口座管理手数料171円/月

- 必ずしも税制上お得になるとは限らない(個人差がある)

iDeCoは老後資金対策です。デメリットである60歳まで引出し不可能は無かったものとして考える事が出来るため長期的に継続するためのメリットにもなり得ます。

急な出費の場合に引き出し出来ないからという理由にならないためにも生活防衛資金は確保した上で無理のない金額から始めましょう。

年に一度掛け金の変更も可能です。一時的に「加入者資格喪失書」を提出し、一時的に掛金の支払いを止める事もできます。ただし、口座の管理手数料171円/月は発生します。

iDeCoチェックポイント

■初月は、2か月分まとめて拠出になるので2か月分口座に入金忘れずに

■初月は運用管理費用が2,829円かかるのでマイナススタート

■iDeCoの目的は老後資金。毎月の上げ下げは気にせず運用。

SBI証券のiDeCoは運営管理費用が0円※1で、使用品ラインナップも豊富でお勧めです。資料請求は無料です。以下のリンクから資料請求できますので是非お試しください。

※1:国民年金基金等に支払う費用は別途発生いたします。

ジュニアNISA

5月はスポット購入はせず、積立設定のみでの購入になりました。

| 投資枠 | 投資金額 |

| ジュニアNISA① | 23,246円 |

| ジュニアNISA② | 23,246円 |

| 合計 | 46,492円 |

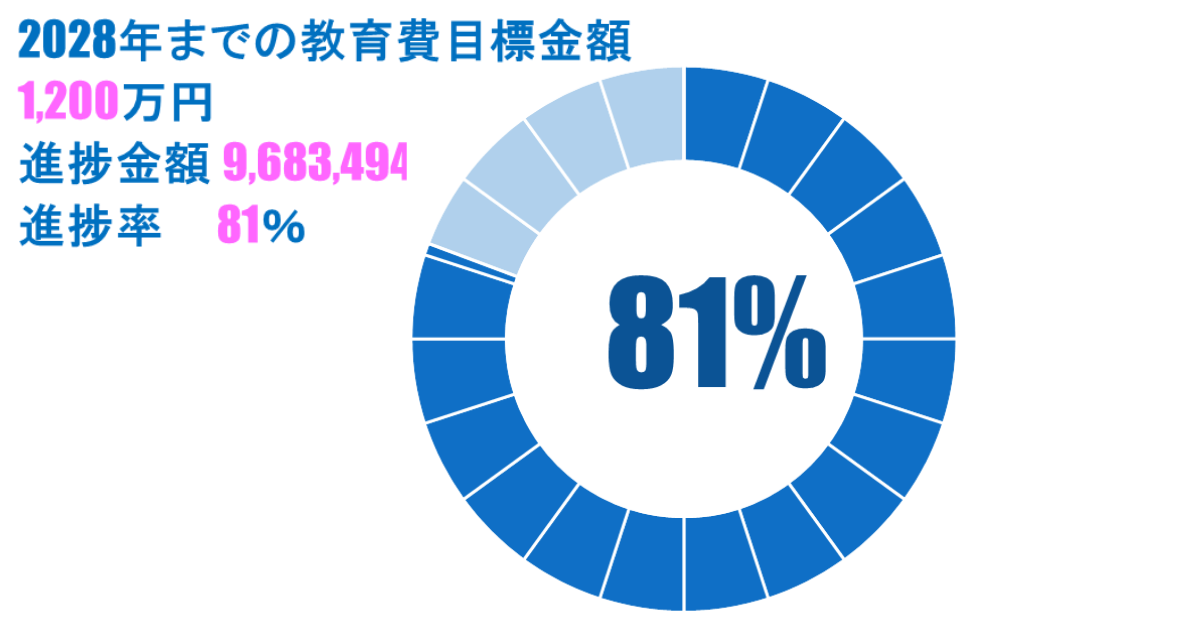

こどもの教育費の目標を決めています。2028年までに1,200万円貯める事を目標にしています。現在の進捗は以下の図のとおりになります。

2023年5月の進捗率は81%でした。

ジュニアNISAは2024年が投資可能最終年度です。口座開設までには2か月程度かかりますがまだ間に合います。おススメはSBI証券です。

ネット最大手で投資可能商品も豊富で長期投資には必ず作っておきたい証券会社のひとつです。

口座開設無料!まずは無料の資料請求から

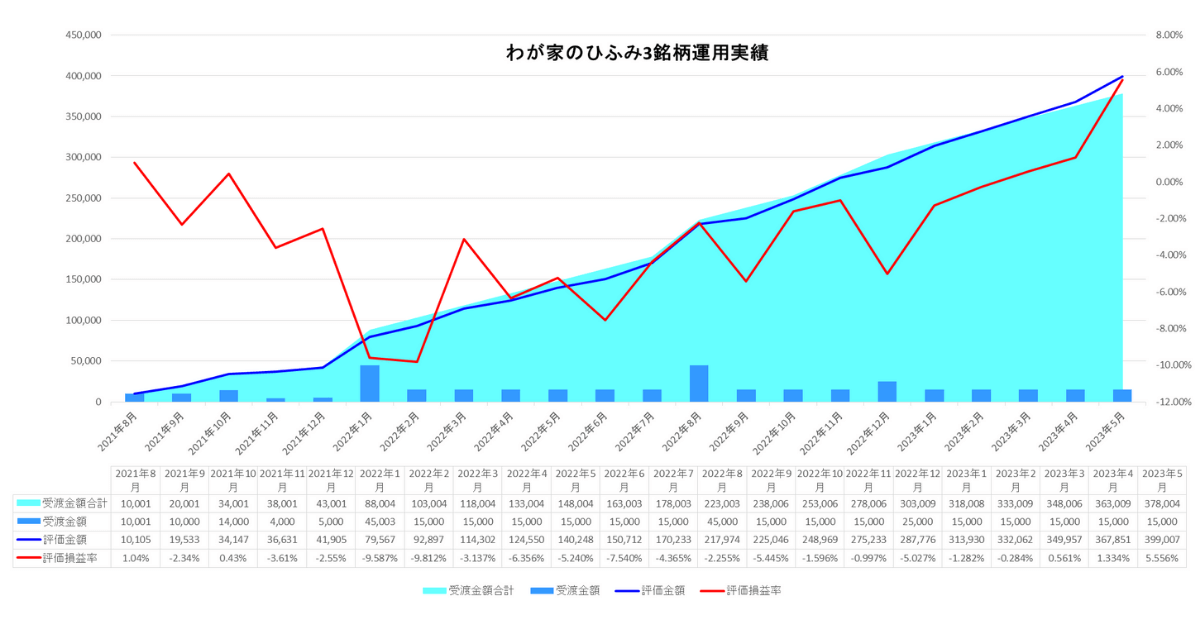

ひふみ投信(レオス直販)15,000円

日本と世界の優良で成長を期待できる企業を調査分析し投資する独立系運用会社の投資信託「ひふみ」シリーズに投資しています。

2023年4月の「ひふみ投信」「ひふみワールド」「ひふみらいと」3銘柄合計の運用成績は以下のとおりでした。

- 受渡金額合計 378,004円

- 評価金額合計 399,007円

- 評価損益 21,003円

- 評価損益率 5.556%

私は以下の理由でひふみに投資しています。

- ファンドマネージャー藤野英人さんの考えに共感した為

- 暴落時のクッション材として

- 長期投資応援団の仕組みがある為

- 日米グロース株の投資はひふみに任せる

投資信託「ひふみ」シリーズを投資運用会社から直接購入できると知り、直販口座開設しました。

きっかけは、「お金のまなびば!」というyoutubeから藤野英人さんという人物を知り、書籍を購入し、考え方に感銘を受けたからです。

日本人はお金に対して不真面目という言葉に非常に目を背けたくなる半面納得感がありました。投資の本質を学ぶ事が出来ます。

ひふみアカデミー2023年6月|5月の運用成績

投資信託「ひふみ」シリーズは毎月運用報告会を開催しております。YouTubeにて配信しています。以下の記事では我が家の各銘柄別運用実績報告と毎月開催のひふみ運用報告会の要約を毎月追加更新しています。気になる方は是非チェックして見て下さい。

直販口座専用アプリ「てのひらひふみ」

今まではマネーツリーで資産管理していました。直販系のひふみ投信は連携できなかったので、9月からはマネーフォワードを連携する事にしました。エクセルで管理していたのですが、アプリでひふみ投信の資産管理できるようになりました。

ひふみ投信の無料の口座開設はこちらから

子供の金融教育に取り組んでいます

わが家は、家族全員で資産形成に取り組みたいと思いスタートしました。

日々の暮らしの中でお金の事、仕事の事、経済の事、投資の事、を親子で一緒に勉強していきたいと思って今まで色々取り組んできました。

今後、当記事内で取り組んだ事例を、失敗談なども交えて紹介していきます。

息子のジュニアNISA枠で購入した任天堂の含み益が8,850円に!

息子のジュニアNISA枠で、任天堂の株を購入していました。

購入の目的は、息子がNintendoSwitchを始めたので、任天堂の応援と配当金で「NintendoSwitchOnline」代2400円/年を支払うことでした。

3月に購入したのが、5月時点で含み益が8,850円になっており、息子は素直な考察をしていました。

子どもと一緒に身近なことで、良く知る銘柄を買うととても社会のつながりを感じることができますし、家族で楽しみながら資産形成できるのでおすすめです。

まとめ

毎月の家計簿、運用に取り組んでいる最中で、資産形成のヒントになりそうなお伝えしていきます。

- 税金支払いも電子決済でお得に簡単に支払いましょう。

- 40代子育て世代は多額の現金必要な時期!現金比率は高めにしましょう。

- 信頼できるFPに相談することで資産形成の道筋はより明確になる。

5月は税金支払い等もあり支出の多い月でした。そんな中でも「貯蓄」「投資」「消費」「浪費」を意識した支出を心掛けて生活できました。

特に独立系FP関根さんのライフプラン相談を受けたことにより今後の私たち家族の資産形成における道筋がより鮮明になりました。

そして来年2024年から始まる新NISA制度への対策もしっかりと立てることができました。

「貯蓄」「投資」「消費」「浪費」全て大切です。バランス良く家計をコントロールしてコツコツ資産形成しましょう!

それではまた、ごつこさんでした。

※本記事は、特定の銘柄や投資方法を推奨するものではございません。くれぐれも投資は自己責任・自己判断でおねがいいたします。

過去の家計簿と資産公開内容は以下の記事にまとめていますので見ていただけると嬉しいです。