40代共働き夫婦の2023年3月家計&資産公開! 驚きの貯蓄率59%とその秘訣とは?

子育てや老後など将来に不安はつきものです。教育費や老後2,000万円問題などお金で困まる未来は避けたいもの。

資産運用で勉強したいけど同じような家族構成で参考になる記事をみつけるのも大変ですよね。

そこで本記事では総資産1,600万円を達成したごつこさん(@gotukosan)が資産運用方法について紹介します。

この記事でわかること

- 40代共働き夫婦子ども13歳と10歳のリアルな家計について知ることができます

- 投資歴3年目の資産運用状況を公開

- 子どもの教育資金貯蓄の参考になります

以下の記事では、3年間家族協力して資産形成に取り組んできた過程で役に立ったアイテム・サービス・アプリ・本を紹介しています。

日々の生活での役立つ情報や失敗した内容も記録として残しています。何か一つでもお役にたてればと思い、過去の家計簿と資産公開内容は以下の記事にまとめています。

2023年3月の家計簿公開

一般的に家計に占める貯蓄の理想は30%~40%と言われています。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」によると年代別家計に占める貯蓄率の平均値は以下の表となるそうです。

| 世帯主の年令別 | 平均貯蓄率 | 金融資産目標残高 平均値 | 金融資産目標残高 中央値 | 金融資産保有額 平均値 | 金融資産保有額 中央値 | 貯蓄しなかった |

| 20歳代 | 17% | 2177万円 | 1000万円 | 212万円 | 62.5万円 | 24.3% |

| 30歳代 | 14% | 3365万円 | 1500万円 | 752万円 | 238万円 | 22.2% |

| 40歳代 | 12% | 2926万円 | 1500万円 | 916万円 | 300万円 | 24.2% |

| 50歳代 | 12% | 3308万円 | 2000万円 | 1386万円 | 400万円 | 23.7% |

| 世帯夫婦と子どものみ | 12% | 3186万円 | 2000万円 | 1270万円 | 460万円 | 26.3% |

平均値は外れ値に影響されるため中央値としての貯蓄率はもう少し低くなると予測されます。

わが家では、過去の家計簿と年間の支出予測から毎年の貯蓄率目標値を決めています。

今年の貯蓄率目標は23%です。尊敬する本多静六先生の「四分の一天引き貯金」を目標に掲げたいのですが、子育て世代は何かと使うことも多いため23%に設定しています。

【書評要約】「本多静六 若者よ、人生に投資せよ」 [ 北康利 ]投資家藤野英人氏推薦!実践例有り

収支報告|貯蓄額 606,958円 貯蓄率 59%

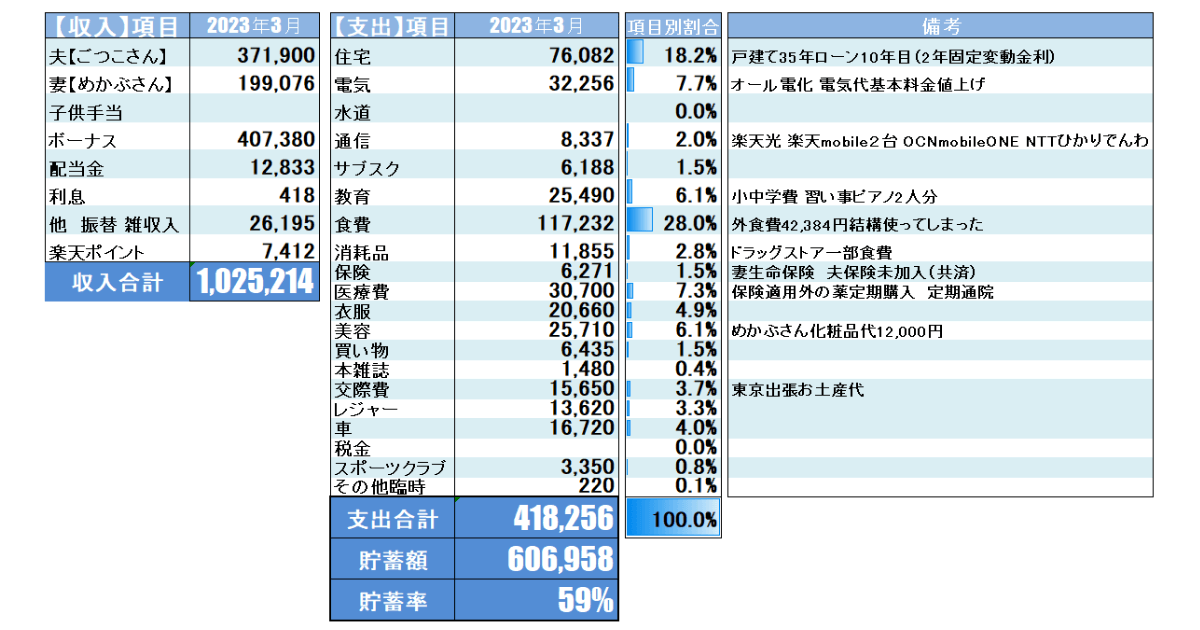

2023年3月のリアルな家計簿を公開します。詳細の内訳を以下の表にまとめました。

収入面では妻(めかぶさん)のボーナスや、配当金、確定申告の還付金等により、収入が100万円オーバー。

支出面では外食費、医療費がかさみ40万円オーバーとなりました。

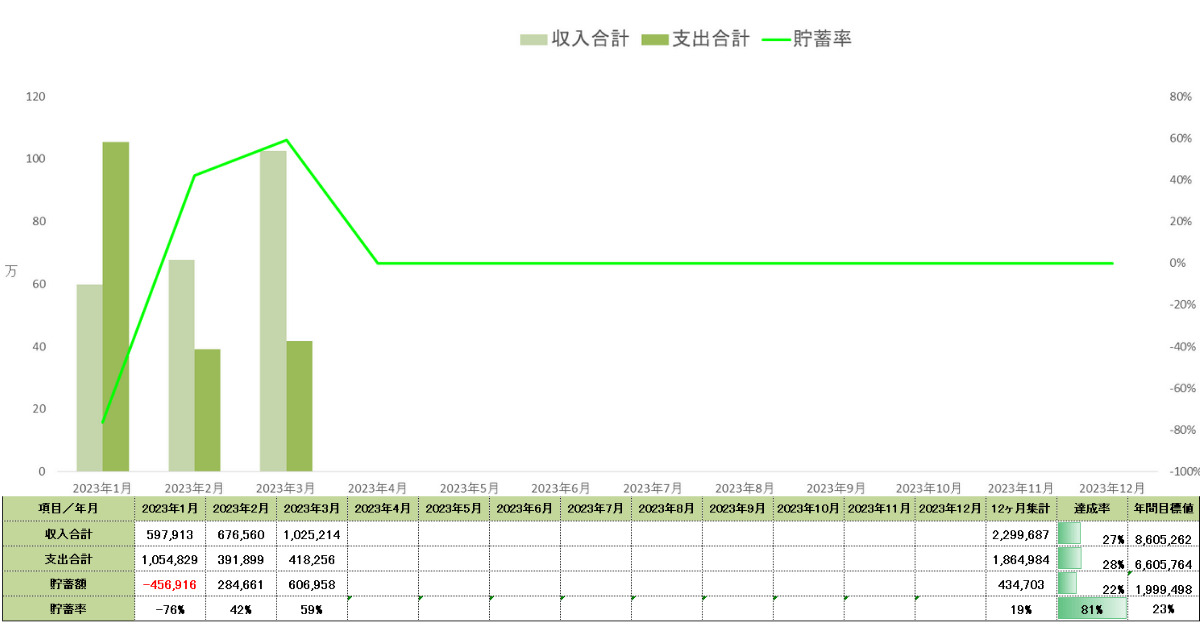

年間の収支と貯蓄率の進捗状況

貯蓄目標年間23%に対しての進捗率は以下のとおりです。

1月のエコキュート故障による貯蓄率のマイナス分を2月と3月で巻き返すことができました。

3月時点での貯蓄率は19%、達成率81%です。

収入トピックス|1,025,214円

まさかの100万円オーバー。今月の収入合計1,025,214円の内主なトピックスは以下の3つです。

- めかぶさん(妻)年度末ボーナス

- 3月配当金

- 確定申告の還付金

めかぶさん(妻)年度末ボーナス

めかぶさんは昨年2022年4月より正社員になったので、昨年3月の期末ボーナスは雀の涙程度でした。

今年は正社員に初の期末ボーナスが407,380円出ました。私は年度末ボーナスが無い為大変家計には助かります。

こんなに頂けるとは思っていませんでした。

めかぶさん!ありがとねー。

夫婦正社員で働けている間なんとか子供の教育資金と老後の資金を加速度的に貯めたいところです。

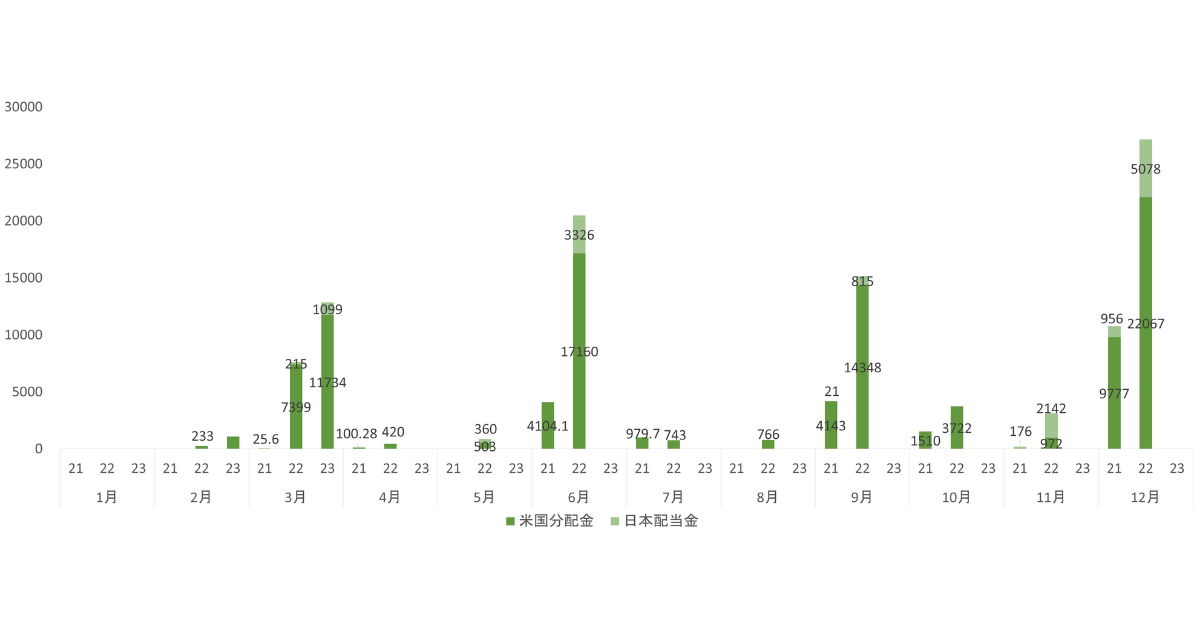

3月配当金

3月は日本株と米国ETFの配当月です。株式に都度入金しているため年々配当金が増えています。

以下の表は、年間配当金の集計表です。月ごとに年度比較すると毎年増えているのがわかるかと思います。

3月は日米合計12,833円に!

配当金は資産の最大化を図る上ではあまり得策ではありませんが、投資のモチベーションや副収入を得る感覚を味わえることは長く続けるコツになるのでおススメです。

確定申告の還付金

確定申告で夫婦合わせて18,215円還付金が返ってきました。主に申告した内容は以下の4つです。

- 医療費控除

- 配当金控除

- 外国配当金控除

- ふるさと納税

わが家は医療費が毎年10万円超えます。領収書を全てとっておき、集計する必要があるのです。

しかし、今年はマイナンバーカードと保険証を連携させていたので、e-TAXにすぐに反映する事ができて、あっという間に申告することができました。

しかも家族の保険証データもマイナポータルで代理人申請することで家族合算申請も簡単でした。

家族合算すると10万円超える場合があるかもしれませんので是非確認してみて下さい。

支出トピックス|418,256円

今月の支出合計418,256円の内主なトピックスは以下の3つです。

- 食費10万円オーバー(外食費42,384)

- 書籍購読2冊

食費10万円オーバー(外食費42,384)

3月は、東京出張、夫婦で外食、家族で外食と外食三昧してしまいました。

書籍購読2冊

3月は以下の本を2冊読みました。

- 臆病な人でもうまくいく投資法〜お金の悩みから解放された11人の投信投資家の話

竹川美奈子 著 - 財布は踊る

原田ひ香 著

お金に関する小説と個人投資家の投資スタイルについての本です。

「臆病な人でもうまくいく投資法〜お金の悩みから解放された11人の投信投資家の話」竹川美奈子

Twitterでフォローしている、アクティブファンドメインで投資している投資家さんが登場している書籍を購入。著者はファイナンシャルジャーナリストの竹川美奈子さん。

11人投資の先輩から学べる書籍です。それぞれ違った投資スタイルなのですが11人の共通して言えることがありました。

それは、自ら気付き行動し試行錯誤しながら自分に合った投資スタイルを確立していることです。

最初から投資スタイルなんて決まるわけがない。悩みながらも少しずつ自分の投資スタイルを確立していけばいいんだと教えてくれました。

まさにタイトルのとおり臆病なわたしにはぴったりの本でした。

今の私はというと、竹川さんに似た投資スタイルでした。

Shunichi Shimoyama(@shino1978)さんは書籍に登場する投資家の一人です。投資家歴20年以上の大ベテラン。

独立系運用会社の投資信託を多く保有しており、運用会社の報告会や企業の株主総会にも参加している方で、ツイートされる内容もとても深く参考にさせて頂いてる方です。

「財布は踊る」原田ひ香

ブログ仲間から勧められた本でした。原田ひ香さんの「三千円の使い方」を読んでいたので即購入して読みました。読んだ結果、「三千円の使い方」に出てくる物語よりもリアリティーがあり、登場人物も闇を抱えている人が多く、物語に没入して読み進めることが出来ました。

小説ならではの繋がりと現代の世相を表して現実味を感じる内容で一歩間違っていたら自身も人生狂うなという感覚。現代の「お金」に関する闇を知り、自身が失敗しないためにはうってつけの本だと思います。資産形成上手く行っている時こそ気を引き締めないといけない事を気付かせ貰いました。

かなりおすすめの本です。

2023年3月の資産公開

2023年3月現在の総資産実績は以下のようになりました。

- 総資産1,663万円

- 前月比102.9%

- 前月比46万円増

マーケットが低調で、貯蓄額よりも少ない資産増加となりました。

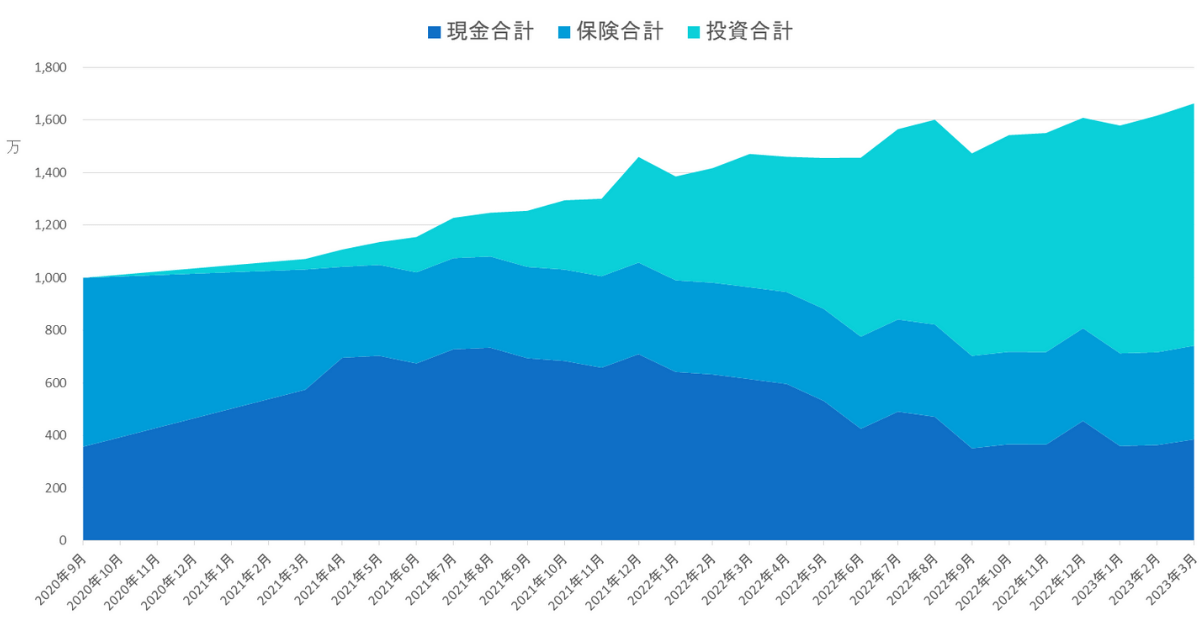

総資産の推移

資産の推移をグラフにした表です。

グラフから読み取っていただきたいことは3つあります。

- 株価の値動きに慣れてきた所で投資額を徐々に上げた

- 現金、保険(払い済み)は厚めに保持(教育費、生活防衛費)

- 資産は上下します。株価の振れ幅で資産も数万~数十万円程度動きます

現金資産のみでの資産運用に限界を感じ投資を始めましたが最初から投資に全振りしたわけではありません。

不要な貯蓄型保険を解約し、徐々に投資資金に変えていきました。その後直近で使う予定のない現金を投資資金に変えていき投資比率を上げていきました。

資産形成していると、日々の生活やトラブルでのお金の増減もありますし、株式市場が低調であれば投資資金も減ります。

為替の影響も少なからず受けることがあり資産の振れ幅は現金で持っている時には感じることがないくらい(1日で数十万円)動くことがあります。

まずは値動きに動じない程度の投資資金から初めて見て下さい。最初から自転車に乗れるひとはいません。焦らずにコツコツと資産形成していきましょう。

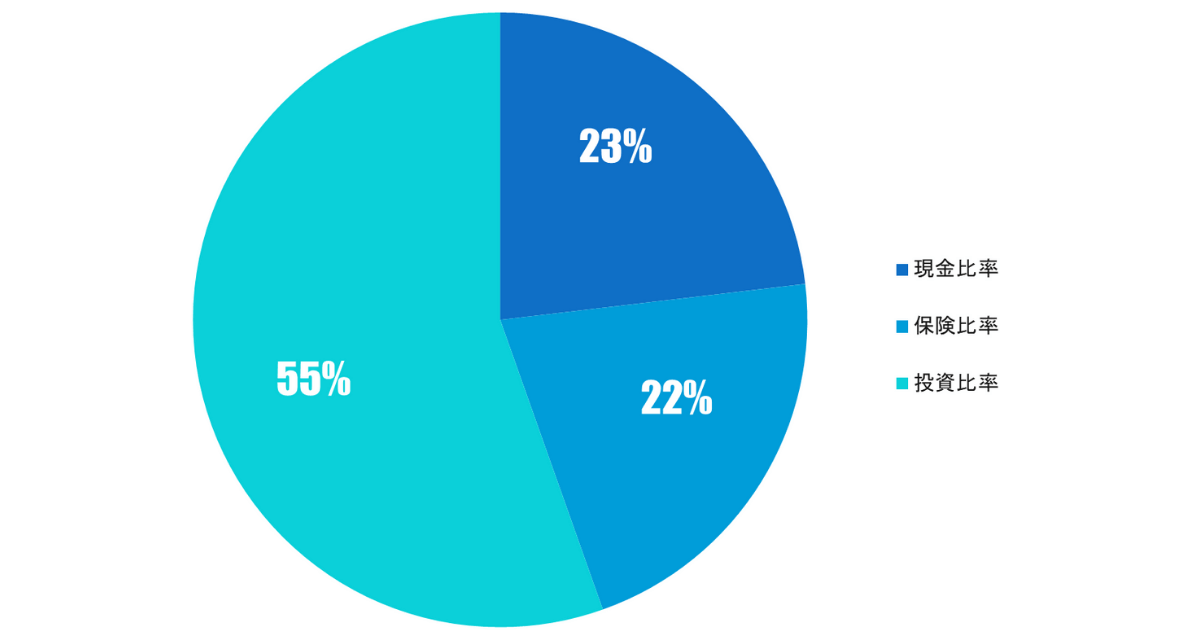

全体の資産比率|現金23% 保険22% 投資55%

総資産の資産クラスを現金、投資、保険とざっくり分類した時の比率を表したグラフです。

投資継続と成功の秘訣はアセットアロケーション(資産配分)にあり!とも言われるくらいとても重要な要素です。

毎月しっかりとリスク資産の比率を確認し、現金比率を極端に減らさずにいる事で、追加投資の余力を残し心の平穏を保てる配分の維持を目指します。

子育て世代で資産運用を考えているのであれば投資はギャンブルではなく家族を幸せにするための手段です。

したがって、FXや仮想通貨などレバレッジをかけた短期的な取引で勝ちにいくのではなく、負けない投資戦略が重要なのです。

投資実績|3月の投資額は368,240円

今月の投資資金の内訳を以下の表にまとめました。

| 投資枠 | 投資金額 |

| つみたてNISA① | 32,333円 |

| つみたてNISA② | 32,333円 |

| ひふみ投信 | 15,000円 |

| ジュニアNISA① | 120,647円 |

| ジュニアNISA② | 120,575円 |

| iDeCo | 20.000円 |

| ETF | 25,677円 |

| 日本個別株 | 1,675円 |

| 投資信託 | 0円 |

| 合計 | 368,240円 |

2023年3月投資額

つみたてNISAとiDeCoとひふみ投信は毎月定額でつみたて投資です。ジュニアNISAは今年度が投資可能最終年なのでスポットで投資しています。

ジュニアNISAでは個別株を購入。後述します。

つみたてNISA 64,666円【2年6か月・2年1か月継続】

つみたてNISAは楽天証券で夫婦分の2口座で運用しています。それぞれ継続期間が違うのは最初は恐る恐るはじめたの私の口座から始めたからです。

私が実践している継続運用のコツは以下の5つです。

- 少額からスタートする

- 毎日損益を見ない

- 仕事を頑張る

- 現金比率は維持し余裕を持つ

- 含み損は将来の種蒔きと考える

投資はマインドがとても大事で、一喜一憂せず淡々とコツコツ継続できる安定した心の持ち様を保つように心がけています。

つみたてNISAは2023年で終了ですが、今から始めてもまだ遅くはありません。2024年から始まる新NISAとは別枠で非課税枠を使えます。

まだ始めてない方は新NISAの準備と捉えて始めてみてはいかがでしょうか。

楽天証券なら、楽天ポイントでつみたてNISAを始めることができますので初心者にはおススメの証券会社になります。

以下のリンクから口座開設できます。

つみたてNISAまだ間に合う

SBIネオモバイル証券|日本個別株 1,675円

個別株はSBIネオモバイル証券にて購入しています。1株単位で購入できることが魅力で口座を開設しました。2024年にはSBI証券に統合が決定されています。

3月の購入は三菱UFJフィナンシャルグループ(8306)を2株購入。シリコンバレーバンクの破綻を受け、銀行銘柄が下落しました。

特に日本の銀行が破綻するという可能性は低いとの考えから2株追加購入してみました。

破綻してしまうと世界経済に与える影響が高い世界の銀行の指標があることをご存じでしょうか。

グローバルなシステム上重要な銀行(G-SIB)と言い、日本の銀行では三菱UFJフFGとみずほFGと三井住友FGの3行がリストアップされています。

さすが日本のメガバンク、世界に与える影響は大きい!

よほどのことが無い限り破綻はないであろうという押し目買いです。

iDeCo 20,000円

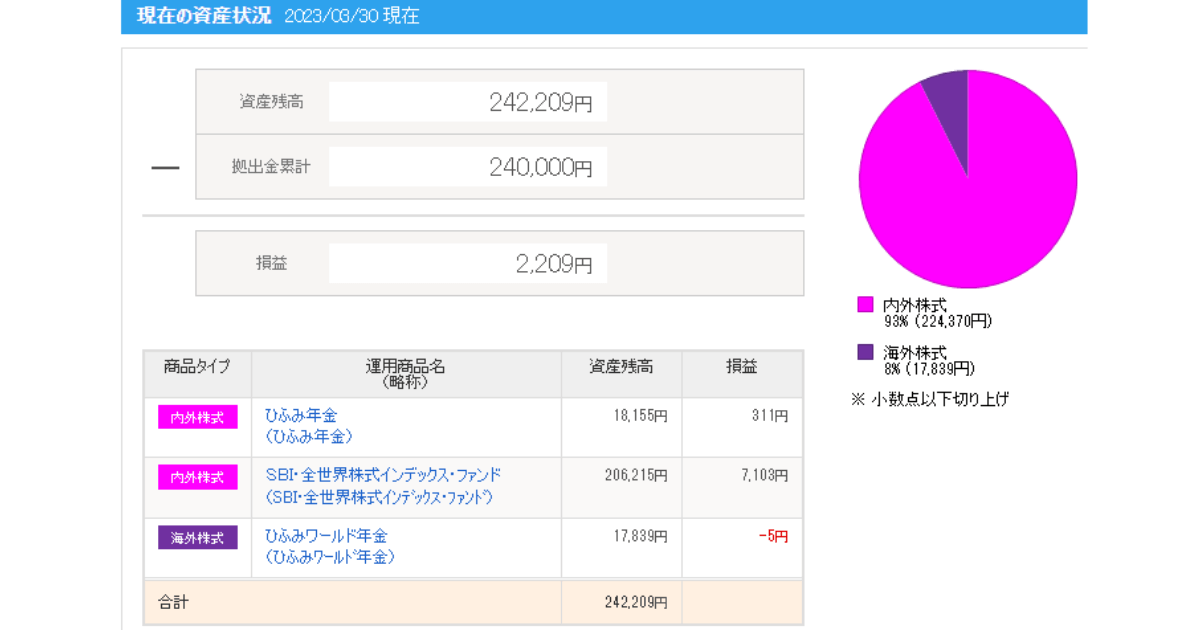

わが家のiDeCoはSBI証券で運用しおり、運用方針は下記になります。

- 目的は老後資金と節税対策

- 拠出額20,000円

- 日本と世界に投資

- インデックスファンドとアクティブファンドの組み合わせ

投資先と配分割合は以下のとおりです。

| 運用商品名 | 雪だるま(全世界) | ひふみ年金 | ひふみワールド年金 |

| 運用比率 | 40% | 30% | 30% |

| 運用金額 | 8,000円 | 6,000円 | 6,000円 |

| 投資形態 | インデックス | アクティブ | アクティブ |

| 商品タイプ | 内外株式 | 内外株式 | 海外株式 |

| 信託報酬 | 0.1102% | 0.836% | 1.1% |

| タイトル | 詳細を見る | 詳細を見る | 詳細を見る |

2023年3月時点での運用結果は以下の通りです。

- 資産残高 242,209円

- 拠出金累計 240,000円

- 運用益 2,209円

- 評価損益率 0.91%

iDeCoは所得や掛け金によって、各世帯の控除額が変わってきます。

SBI証券のホームページには、『かんたん節税シミュレーション』がありますので、是非ご家庭でiDeCoをした場合、控除額がいくらになるか算出してみて下さい。

iDeCoにはメリットデメリットの両方があります。主に以下の点です。

- 毎月の掛け金全額所得控除

- 運用益非課税

- 将来受取時も税制優遇措置(退職金控除・公的年金控除

- 原則60歳まで引き出し不可

- 加入時の手数料として2,829円

- 口座管理手数料171円/月

- 必ずしも税制上お得になるとは限らない(個人差がある)

iDeCoは老後資金対策です。デメリットである60歳まで引出し不可能は無かったものとして考える事が出来るため長期的に継続するためのメリットにもなり得ます。

急な出費の場合に引き出し出来ないからという理由にならないためにも生活防衛資金は確保した上で無理のない金額から始めましょう。

年に一度掛け金の変更も可能です。一時的に「加入者資格喪失書」を提出し、一時的に掛金の支払いを止める事もできます。ただし、口座の管理手数料171円/月は発生します。

iDeCoチェックポイント

■初月は、2か月分まとめて拠出になるので2か月分口座に入金忘れずに

■初月は運用管理費用が2,829円かかるのでマイナススタート

■iDeCoの目的は老後資金。毎月の上げ下げは気にせず運用。

SBI証券のiDeCoは運営管理費用が0円※1で、使用品ラインナップも豊富でお勧めです。資料請求は無料です。以下のリンクから資料請求できますので是非お試しください。

※1:国民年金基金等に支払う費用は別途発生いたします。

ジュニアNISA

3月のマーケット下落時にスポットで追加購入しました。あわせて個別株も購入。

| 投資枠 | 投資金額 |

| ジュニアNISA① | 120,647円 |

| ジュニアNISA② | 120,575円 |

| 合計 | 241,222円 |

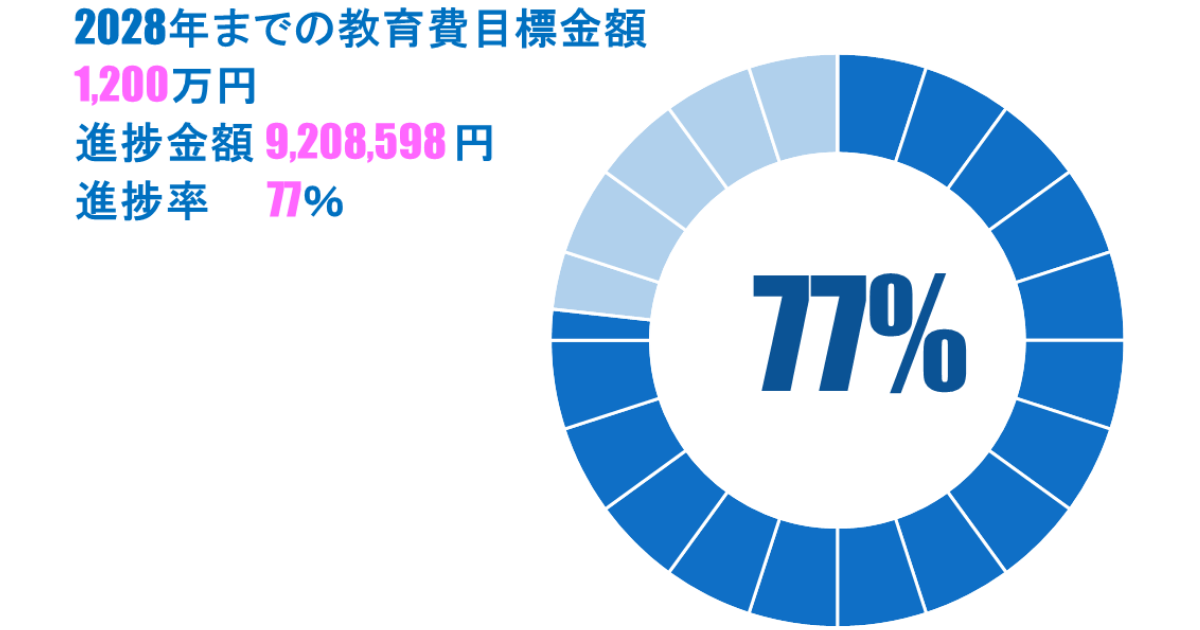

こどもの教育費の目標を決めています。2028年までに1,200万円貯める事を目標にしています。現在の進捗は以下の図のとおりになります。

2022年の進捗率は77%でした。

ジュニアNISAは2024年が投資可能最終年度です。口座開設までには2か月程度かかりますがまだ間に合います。おススメはSBI証券です。

ネット最大手で投資可能商品も豊富で長期投資には必ず作っておきたい証券会社のひとつです。

口座開設無料!まずは無料の資料請求から

ひふみ投信(レオス直販)15,000円

日本と世界の優良で成長を期待できる企業を調査分析し投資する独立系運用会社の投資信託「ひふみ」シリーズに投資しています。

2023年3月の「ひふみ投信」「ひふみワールド」「ひふみらいと」3銘柄合計の運用成績は以下のとおりでした。

- 評価金額合計 349,957円

- 受渡金額合計 348,006円

- 評価損益 1,951円

- 評価損益率 0.55%

私は以下の理由でひふみに投資しています。

- ファンドマネージャー藤野英人さんの考えに共感した為

- 暴落時のクッション材として

- 長期投資応援団の仕組みがある為

- 日米グロース株の投資はひふみに任せる

投資信託「ひふみ」シリーズを投資運用会社から直接購入できると知り、直販口座開設しました。

きっかけは、「お金のまなびば!」というyoutubeから藤野英人さんという人物を知り、書籍を購入し、考え方に感銘を受けたからです。

日本人はお金に対して不真面目という言葉に非常に目を背けたくなる半面納得感がありました。投資の本質を学ぶ事が出来ます。

ひふみアカデミー2023年4月度|3月運用成績

投資信託「ひふみ」シリーズは毎月運用報告会を開催しております。YouTubeにて配信しています。以下の記事では我が家の各銘柄別運用実績報告と毎月開催のひふみ運用報告会の要約を毎月追加更新しています。気になる方は是非チェックして見て下さい。

直販口座専用アプリ「てのひらひふみ」

今まではマネーツリーで資産管理していました。直販系のひふみ投信は連携できなかったので、9月からはマネーフォワードを連携する事にしました。エクセルで管理していたのですが、アプリでひふみ投信の資産管理できるようになりました。

ひふみ投信の無料の口座開設はこちらから

子供の金融教育に取り組んでいます

わが家は、家族全員で資産形成に取り組みたいと思いスタートしました。

日々の暮らしの中でお金の事、仕事の事、経済の事、投資の事、を親子で一緒に勉強していきたいと思って今まで色々取り組んできました。

今後、当記事内で取り組んだ事例を、失敗談なども交えて紹介していきます。

ジュニアNISA口座で個別株を購入

娘と息子の好きなことをベースに考えて、娘はトリドールホールディングス、息子は任天堂を購入することにしました。

息子がNintendo swith onlineに加入したいというので調べてみたら年間2,400円かかることが判明。

お小遣いから出すといっても毎月のお小遣いは500円。それなら株を買って配当金でオンライン代支払ったらと提案。

ぼくのお年玉から5千円だすよ。

それでは1ヶ月分にしかならないからパパが出資するね。

というわけで、息子1株、私9株出資で3月は終了。もう少し買い増しする予定です。

娘はうどんが大好きなので丸亀製麺の株主優待券目当てで購入。

わたしはうどんが大好きなので早く優待券ゲットしたい!

100株必要なので2023年中には100株に達したいと思っています。

まとめ:貯蓄率59% 総資産1,663万円 3月投資額 368,240円

- 3月は日米合計12,833円着々と積みあがっています。

- 書籍、臆病な人でもうまくいく投資法・財布は踊るは資産形成に必要なマインドを教えてくれました。

- こどもたちが株購入デビュー、これからが楽しみです。

「貯蓄」「投資」「消費」「浪費」全て大切です。バランス良く家計をコントロールしてコツコツ資産形成しましょう!

それではまた、ごつこさんでした。

※本記事は、特定の銘柄や投資方法を推奨するものではございません。くれぐれも投資は自己責任・自己判断でおねがいいたします。

過去の家計簿と資産公開内容は以下の記事にまとめていますので見ていただけると嬉しいです。